Ảnh minh hoạ.

Thông tin trên được Công ty Chứng khoán Vietcombank (VCBS) cho biết tại Báo cáo “Triển vọng thị trường trái phiếu tháng 9/2022- Điểm nhấn từ xu hướng tăng lãi suất” vừa được phát hành.

Tại báo cáo trên, VCBS cho biết, thị trường trái phiếu doanh nghiệp 9 tháng năm 2022 khá trầm lắng trong bối cảnh Thông tư 16/2021/TT-NHNN đi vào hiệu lực với những điều kiện chặt chẽ về giao dịch trái phiếu doanh nghiệp (TPDN) đối với tổ chức tín dụng; UBCK công bố hủy bỏ 9 đợt chào bán trái phiếu của các công ty con Tập đoàn Tân Hoàng Minh. Đồng thời, Bộ Tài chính tăng cường kiểm tra, giám sát hoạt động phát hành, cung cấp dịch vụ trên thị trường.

Do đó, 9 tháng năm 2022, có 411 đợt phát hành TPDN trong nước với tổng giá trị phát hành đạt 244.191 tỷ đồng (-67.78% so với cùng kỳ). Ngoài ra, có 2 đợt phát hành trái phiếu ra thị trường quốc tế giá trị 625 triệu USD.

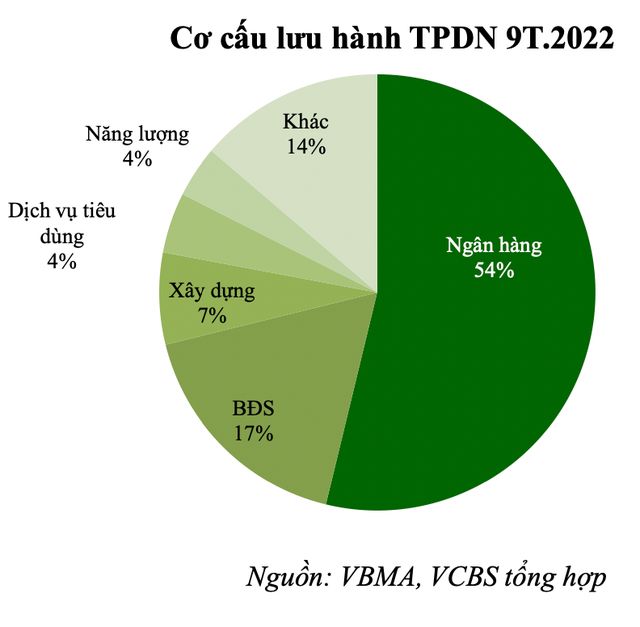

Trong 9 tháng, ngân hàng và bất động sản tiếp tục chiếm tỷ trọng lớn trong lượng phát hành thành công với tỷ trọng 63% và 24%.

Theo báo cáo, 9 tháng vừa qua, khối lượng trái phiếu mua trước hạn đạt 135.180 tỷ đồng. Lượng mua lại trái phiếu có xu hướng tăng cao kể từ tháng 6/2022.

Đáng chú ý, trong top 20 doanh nghiệp giá trị mua lại lớn đa phần là các ngân hàng. Điển hình như BID với 12.672 tỷ đồng, VIB với 8.800 tỷ đồng, LPB với 8.000 tỷ đồng.

Năm 2023 và 2024 có khoảng 790.000 tỷ đồng trái phiếu đáo hạn

Theo VCBS, khối lượng đáo hạn TPDN tập trung nhiều vào 2023-2024. Theo ước tính, lượng đáo hạn TPDN quý 4/2022 đạt 85.000 tỷ đồng, trong đó tập trung ở nhóm các ngân hàng (chiếm 53,4%), bất động sản (chiếm 27%).

Lượng TPDN đáo hạn trong năm 2023 và 2024 ước khoảng 790.000 tỷ đồng, chiếm gần một nửa khối lượng TPDN đang lưu hành, có thể kéo theo nhu cầu phát hành để đảm bảo nhu cầu vốn của các doanh nghiệp trên thị trường.

Về dài hạn, VCBS cho rằng, thị trường TPDN vẫn còn nhiều tiềm năng nhờ sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm.

Tuy nhiên, VCBS cũng nhấn mạnh rủi ro đến từ xu hướng tăng nhanh và mạnh của lãi suất điều hành của nhiều quốc gia trên thế giới trong khoảng thời gian ngắn tạo ra tác động tiêu cực lên các tài sản rủi ro neo theo lãi suất dài hạn và thị trường TPDN không phải là ngoại lệ. Theo đó, lãi suất trái phiếu được dự báo tăng ở cả 2 cấu phần lãi suất tham chiếu và phần bù rủi ro.

Các trái phiếu có tham chiếu dựa theo lãi suất tiền gửi sẽ tăng trong kỳ tính lãi trái phiếu tiếp theo. Xu hướng này dự báo còn tiếp diễn trong năm 2023, khi xu hướng tăng lãi suất dự báo tiếp diễn.

Cùng với đó, liên tiếp các cảnh báo và các vụ việc gần đây liên quan đến thị trường trái phiếu doanh nghiệp khiến cho nhận thức của nhà đầu tư đối với rủi ro từ sản phẩm trái phiếu doanh nghiệp thay đổi đáng kể. Do vậy, phần bù rủi ro để các nhà đầu tư tìm thấy sự hấp dẫn đối với kênh này cũng tăng thêm.

Như vậy, tác động tiêu cực của xu hướng tăng lãi suất sẽ được khuếch đại lên và làm giảm đáng kể sức hấp dẫn của thị trường trái phiếu doanh nghiệp đối với nhà đầu tư.

Tổng hợp lại, VCBS cho rằng thị trường trái phiếu doanh nghiệp sẽ tiếp tục giai đoạn trầm lắng với thanh khoản giảm dần. Điểm đáng chờ đợi sẽ là thời điểm hệ thống giao dịch trái phiếu doanh nghiệp thứ cấp tập trung đi vào vận hành và đem lại tính thanh khoản tốt hơn đối với sản phẩm này.

Minh Quân