Nguồn: Vndirect Research.

Quy định chặt chẽ trên thị trường vốn làm dấy lên lo ngại đối với TCB

Vndirect Research vừa phát hành báo cáo cập nhật về Techcombank (TCB) với tiêu đề “Nền tảng cơ bản bền vững bất chấp trở ngại”.

Tại báo cáo này, Vndirect Research đưa ra số liệu cho biết, nửa đầu năm 2022, hoạt động của TCB được đánh giá là tích cực khi thu nhập lãi thuần (NII) quý 2/2022 tăng 18,3% so với cùng kỳ (svck) dựa trên tăng trưởng tín dụng 20,8% svck và NIM ổn định (5,8%). Thu nhập ngoài lãi tăng 23,8% svck do doanh số bán bảo hiểm (+68% svck), bù đắp cho dịch vụ ngân hàng đầu tư giảm 23% svck.

Đáng chú ý, chi phí trích lập dự phòng giảm 56% svck (tỷ lệ chi phí tín dụng giảm từ 0,9% cuối năm 2021 xuống còn 0,3%) chủ yếu nhờ hoàn nhập nợ tái cơ cấu. Theo đó, lợi nhuận ròng quý 2/2022 tăng mạnh 23,1% svck và lợi nhuận ròng 6 tháng đầu năm 2022 tăng 24,1% svck lên 11.305 tỷ đồng, đạt 50% theo dự báo.

Khả năng sinh lời ROA và ROE vẫn duy trì vị trí dẫn đầu ngành, lần lượt là 3,6% và 22%. Mặc dù vậy, theo Vndirect Research, các quy định chặt chẽ trên thị trường vốn đang làm dấy lên lo ngại đối với TCB.

Cụ thể, đó là việc Chính phủ đặt mục tiêu kiểm soát dòng tín dụng vào lĩnh vực bất động sản (BĐS) và giám sát chặt chẽ hơn về việc phát hành trái phiếu doanh nghiệp (TPDN) khi Nghị định 153/2020/NĐ-CP đang được sửa đổi nhằm đảm bảo tính minh bạch của thị trường vốn.

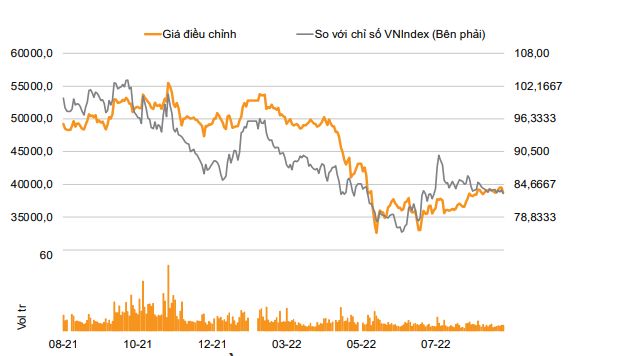

Mặt khác, do tỷ trọng cho vay BĐS và nắm giữ TPDN chiếm phần lớn trong danh mục tín dụng (lần lượt 67% và 11%) cho nên nhà đầu tư đã có những góc nhìn tiêu cực đối với TCB, dẫn đến giá cổ phiếu giảm mạnh 22% kể từ tháng 4/2022 (so với mức giảm khoảng 15% của toàn ngành ngân hàng).

TCB đang được định giá ở mức hấp dẫn?

Tuy nhiên, theo đánh giá của Vndirect Research, TCB có đủ khả năng để vượt qua những rủi ro trên nhờ nền tảng vững chắc với tỷ lệ an toàn vốn cao nhất toàn ngành (CAR: 15,7%) và chất lượng tài sản lành mạnh (NPL 0,6% và LLR 171,6% cuối quý 2/2022).

Mặt khác, TCB đã đa dạng hóa danh mục tín dụng của mình: tính đến cuối quý 2/2022, dư nợ TPDN giảm 21,4% so với đầu năm trong khi cho vay cá nhân tăng 27% so với đầu năm (chiếm 46,6% so với mức 39,5% cuối năm 2021) chủ yếu nhờ cho vay mua nhà - phân khúc lợi suất hấp dẫn (chiếm 82% tổng cho vay cá nhân). Điều này sẽ giúp TCB giảm thiểu rủi ro tín dụng cũng như chất lượng tài sản và duy trì NIM cao trong giai đoạn nửa cuối năm trở đi.

Tại báo cáo trên, mặc dù bị Vndirect Research hạ dự báo tăng trưởng tín dụng của TCB từ 22%/20% xuống 13.5%/17% cho năm 2022-2023, tuy vậy lợi nhuận ròng dự kiến của ngân hàng này vẫn tăng trưởng tốt 25%/18% nhờ NIM ổn định (5,6%) và tỷ lệ chi phí tín dụng giảm mạnh.

Theo Vndirect Reseach, hiện TCB đang được định giá ở mức hấp dẫn chỉ 1,2 lần P/B dự phóng 2022, thấp hơn 17% so với trung bình ngành dù ngân hàng vẫn duy trì nền tảng cơ bản vững chắc và khả năng sinh lời mạnh mẽ.

“Chúng tôi duy trì P/B mục tiêu là 2 lần nhưng giảm 1%/4% EPS 2022-2023, từ đó hạ giá mục tiêu còn 62.300 đ/cp (-6% so với giá mục tiêu cũ). Ngoài ra, việc IPO Công ty chứng khoán TCBS sẽ là một động lực tăng giá mạnh mẽ cho TCB. Tuy nhiên, rủi ro giảm giá bao gồm: lạm phát cao hơn dự kiến, nợ xấu tăng cao hơn dự kiến và khó khăn kéo dài trên thị trường BĐS và TPDN”, báo cáo nhấn mạnh.

Minh Quân