SK Group có thể thoái vốn tại Masan trong 2 năm tới

Những ngày gần đây, thông tin SK Group - cổ đông lớn nhất của Masan Group có thể thoái vốn khỏi tập đoàn kinh doanh đa ngành này đang “nóng” trở lại khi cổ đông của Masan đặt vấn đề với Ban lãnh đạo về việc tập đoàn đã chuẩn bị như thế nào cho việc SK Group rời đi.

Làm rõ vấn đề này ông Danny Le, Tổng giám đốc (CEO) Masan Group cho rằng, SK Group sẽ không bán ra ồ ạt đối với cổ phiếu MSN của Masan Group và ông cũng không mong điều này xảy ra.

“Tôi nghĩ chúng tôi sẽ tiếp tục hợp tác với SK Group với tư cách là đối tác, bên ngoài vai trò là cổ đông tập đoàn. Họ cũng sở hữu riêng cổ phần tại The CrownX và WinCommerce. Họ cũng cam kết sẽ đầu tư dài hạn ở Việt Nam. Vì vậy, chúng tôi dự kiến sẽ thực hiện việc này theo một cách rất trật tự trong 24 tháng tới. Do đó, các nhà đầu tư không nên lo lắng về việc bán tháo cổ phiếu tiềm năng gây áp lực lên giá cổ phiếu”, ông Danny Le nói.

Theo CEO Masan, lợi ích của SK Group, cũng như là cổ đông của The CrownX, ở Việt Nam là lâu dài. Masan sẽ phối hợp với SK Group thực hiện việc này theo tinh thần hợp tác. Cách đây khoảng 1 tháng rưỡi, GIC cũng vừa thực hiện một đợt bán cổ phiếu của Masan, điều này cho thấy thị trường chứng khoán Việt Nam có thanh khoản.

“Tôi nghĩ mọi người đều biết, việc chứng khoán Việt Nam có khả năng đạt được trạng thái thị trường mới nổi, nên có thể SK sẽ thận trọng chờ đợi cho đến khi có thêm dòng vốn chảy. Và chúng tôi thực hiện việc này trong một khoảng thời gian cho phép họ tái cân bằng danh mục đầu tư hoặc thoát vốn hoàn toàn, nhưng với sự phối hợp của chúng tôi và với mục tiêu bảo vệ giá cổ phiếu của tập đoàn và tất cả các cổ đông của Masan đều được hưởng lợi từ điều đó”, ông Danny Le nhấn mạnh.

Trước đó, vào giữa tháng 9 năm ngoái, tờ The Korea Economic Daily đưa tin, SK Group có khả năng thoái vốn sau 5 năm rót tiền vào Masan Group và có thể chỉ thu hồi được số tiền vốn đã bỏ ra khi thực hiện quyền chọn bán cổ phiếu Masan. Theo các nguồn tin, SK Group có thể sẽ thực hiện quyền bán vì cam kết của họ đối với các khoản đầu tư ở Đông Nam Á không còn mạnh mẽ như trước.

Những thông tin này đã ít nhiều ảnh hưởng đến giá cổ phiếu MSN và đến thời điểm cuối tháng 10 năm ngoái, khiến cổ phiếu này đã rơi về vùng đáy 3 năm.

Thời điểm đó, lãnh đạo Masan đã lên tiếng trấn an đối với phần vốn sở hữu của SK Group tại Masan Group, đôi bên đã thống nhất hợp tác cùng nhau để triển khai một lộ trình nhiều năm giúp tối đa hóa giá trị cho cổ đông của cả hai doanh nghiệp. Đại diện SK Group sau đó cũng phủ nhận thông tin rút vốn, đồng thời khẳng định tập đoàn không có ý định rời khỏi Việt Nam hoặc thoái một số khoản đầu tư lớn trong danh mục tại Việt Nam.

Theo báo cáo quản trị năm 2023 của Masan, tại ngày 31/12/2023, SK Group thông qua SK Investment Vina I Pte đang nắm 9,26% cổ phần Masan Group và vẫn là cổ đông nước ngoài lớn nhất Masan.

Còn tại công ty con của Masan là WinCommerce, SK Group vẫn nắm giữ 16,3% cổ phần thông qua công ty con là SK South East Asia Investment. Khoản đầu tư này được thực hiện vào giữa tháng 11/2021 với số tiền chi ra là 460 tỷ won (410 triệu USD) - được xem là một phần của quan hệ đối tác chiến lược với công ty mẹ Masan Group. Ngoài ra, SK Group cũng đang nắm giữ 4,9% cổ phần của The CrownX sau khi đầu tư 340 triệu USD để mua cổ phần.

Sẽ có Bain Capital và các quỹ khác “thế chân”?

Nhìn lại chặng đường hơn 5 năm từ khi SK chi ra 530 tỷ won (khoảng gần 11.000 tỷ đồng) để thực hiện giao dịch thoả thuận mua lại 110 triệu cổ phiếu MSN với mức giá khoảng 100.000 đồng/cổ phiếu vào tháng 10/2018 và trở thành nhà đầu tư ngoại lớn nhất tại Masan cho đến nay có thể thấy tình hình tài chính của Masan đã nhiều thay đổi.

Theo đó, số vốn đầu tư của SK đã giúp Masan đầu tư vào các lĩnh vực tăng trưởng, cơ cấu tài chính, giảm tỷ lệ nợ/EBITDA (chỉ số tài chính để đánh giá dòng tiền từ hoạt động kinh doanh của doanh nghiệp)…

Báo cáo tài chính hợp nhất năm 2018 cho thấy, nợ vay, trái phiếu và nợ thuê tài chính dài hạn của Masan đã giảm hơn một nửa so với đầu năm, còn hơn 12.750 tỷ đồng; chi phí tài chính cũng giảm hơn 600 tỷ đồng so với năm 2017, góp phần giúp lợi nhuận sau thuế của công ty tăng trưởng gần 56% so với năm trước đó, đạt 5.622 tỷ đồng.

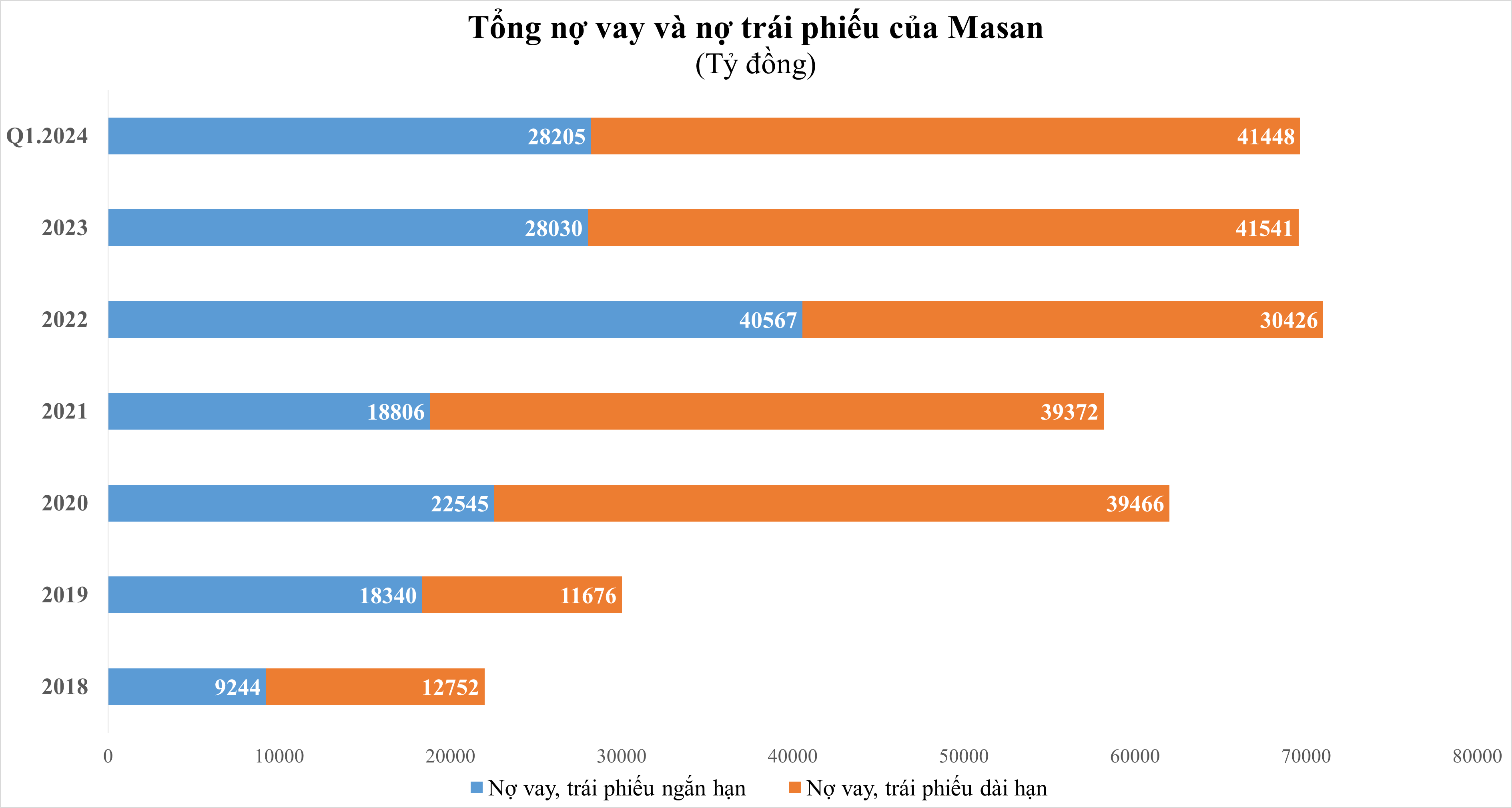

Tuy nhiên, từ năm 2019 đến nay để có thêm dòng tiền kinh doanh Masan đã tăng cường huy động tiền từ kênh trái phiếu doanh nghiệp khiến cho nợ vay tài chính và nợ từ phát hành trái phiếu tăng mạnh. Đến cuối năm 2023, nợ vay, nợ trái phiếu ngắn hạn và dài hạn của Masan lên tới 69.571 tỷ đồng, thậm chí, đến hết quý I/2024 còn nhích nhẹ lên 69.653 tỷ đồng.

Dù vậy, báo cáo năm 2023 của Masan ghi nhận doanh nghiệp đã hoàn tất thanh toán đầy đủ nghĩa vụ nợ đáo hạn vào năm 2023. Báo cáo tài chính quý I/2024 của tập đoàn này cũng cho thấy, tổng nợ vay, nợ trái phiếu và nợ thuê tài chính đến hạn phải trả trong năm 2024 rơi vào mức 9.266 tỷ đồng; trong đó trái phiếu đáo hạn chỉ khoảng hơn 6.000 tỷ đồng, thấp hơn nhiều so với lượng tiền mặt, các khoản tương đương tiền và tiền gửi ngắn hạn hiện tại của công ty là hơn 11.000 tỷ đồng.

Thêm vào đó, ngày 22/4 vừa qua, Masan đã hoàn tất việc huy động vốn cổ phần trị giá 250 triệu USD từ Bain Capital - quỹ đầu tư tư nhân hàng đầu thế giới với tổng tài sản quản lý xấp xỉ 180 tỷ USD. Quy đổi ra tiền đồng, Masan có thể nhận về gần 6.230 tỷ đồng tiền mặt thuần từ khoản đầu tư này, giúp cải thiện đáng kể bảng cân đối kế toán của công ty.

Tại cuộc họp với nhà đầu tư hồi tháng 10/2023, CEO Masan từng cho biết, các giao dịch với Bain Capital giúp Masan giảm đòn bẩy tài chính, giảm tỷ lệ nợ/EBITDA. Việc cải thiện tỷ lệ nợ rất quan trọng với Masan hiện tại. Trong thời gian tới, Masan muốn tăng giá trị giao dịch tương tự với Bain Capital. Như vậy bảng cân đối của tập đoàn sẽ khỏe mạnh hơn so với chuẩn chung của thị trường.

Theo CEO Masan giai đoạn thị trường như hiện nay, tiền mặt là vua. Thực tế, dù có biến động nào trên thị trường thì dòng tiền mặt của Masan vẫn khỏe mạnh. Đây là cơ sở để Masan tiếp tục là đối tác của các nhà đầu tư lớn. Do đó, sau thương vụ này, Masan dự kiến sẽ tiếp tục tìm kiếm các giải pháp thay thế để giảm đòn bẩy và giảm chi phí lãi vay để có thể đạt mục tiêu đưa tỷ lệ nợ ròng trên EBITDA về nhỏ hơn 3,5 lần./.