TPBank: Nợ có khả năng mất vốn tăng 2,2 lần, nợ trái phiếu vượt mốc 26.000 tỷ đồng

Tính đến ngày 30/09/2022, tổng nợ xấu nội bảng của TPBank tăng 23,2% so với đầu năm lên mức 1.425,7 tỷ đồng. Đáng chú ý là Nợ nhóm 5 - Nợ có khả năng mất vốn cao gấp 2,2 lần, đạt mức 666,3 tỷ đồng. Ngoài ra, HXN cho biết nợ trái phiếu của nhà băng này đã vượt mốc 26.000 tỷ đồng với 76 lô trái phiếu khác nhau.

TPBank: Nợ có khả năng mất vốn tăng 2,2 lần, nợ trái phiếu vượt mốc 26.000 tỷ đồng

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|Nợ có khả năng mất vốn tăng 2,2 lần, dòng tiền âm nặng

Theo Báo cáo tài chính (BCTC) hợp nhất quý 3/2022, Ngân hàng TMCP Tiên Phong (TPBank, HOSE: TPB) có tổng tài sản tăng 8,4% so với đầu năm, lên gần 317.328 tỷ đồng. Tuy nhiên, tiền gửi tại NHNN giảm mạnh 49% chỉ còn 9.188 tỷ đồng, cho vay TCTD khác tăng 20% lên mức 15.472,5 tỷ đồng, cho vay khách hàng tăng 11% đạt mức 156.191 tỷ đồng.

Dòng tiền thuần của TPbank âm nặng trong 9 tháng đầu năm 2022.

Dòng tiền thuần của TPbank âm nặng trong 9 tháng đầu năm 2022.

Tuy nhiên, tình hình nợ vay của TPBank kém khả quan khi tổng nợ xấu tính đến ngày 30/09/2022 đạt 1.425,7 tỷ đồng, tăng 23,2% so với đầu năm. Trong đó, đáng chú ý là Nợ nhóm 5 - Nợ có khả năng mất vốn cao gấp 2,2 lần, đạt mức 666,3 tỷ đồng. Kết quả, tỷ lệ nợ xấu trên dư nợ vay của TPBank tăng từ 0.82% hồi đầu năm lên 0.91%.

>>Đọc thêm:Nắm giữ hơn 76.000 tỷ đồng trái phiếu, TPBank báo lãi lớn

Ngoài số nợ xấu hiện hữu và được ghi nhận trong bảng cân đối kết toán thì nghĩa vụ “nợ tiềm ẩn” của TPBank ghi nhận hơn 31.000 tỷ đồng, tăng thêm 1.273 tỷ đồng, tương đương tăng 10% so với đầu năm. Trong đó, bảo lãnh vay vốn tăng 89% lên 400,8 tỷ đồng; Cam kết trong nghiệp vụ L/C giảm 29,3% xuống còn 2.720,3 tỷ đồng; Đặc biệt bảo lãnh khác chiếm áp đảo lên tới hơn 27.885,3 tỷ đồng, tăng 8,5 % so với đầu năm.

Về nguồn vốn kinh doanh, tiền gửi khách hàng tăng 17% so với đầu năm, đạt gần 162.695 tỷ đồng. Phát hành giấy tờ có giá giảm 16%, chỉ còn 29.842 tỷ đồng.

Một điểm sáng trong trong hoạt động kinh doanh của TPBank là kết quả kinh doanh của TPBank trong 9 tháng đầu năm 2022 vô cùng khả quan. Trong 9 tháng đầu năm, thu nhập lãi thuần của TPBank đạt mức tăng 21% so với cùng kỳ, đạt gần 8.607 tỷ đồng.

Lãi từ hoạt động dịch vụ tăng đến 78%, thu được gần 1.876 tỷ đồng tiền lãi chủ yếu nhờ thu từ hoạt động thanh toán 1.282 tỷ đồng, gấp 2,7 lần so với cùng kỳ. Lãi từ hoạt động kinh doanh ngoại hối đạt gần 330 tỷ đồng, cao gấp gần 3 lần.

Đáng chú ý, lãi từ hoạt động khác đạt hơn 593,2 tỷ đồng cao gấp 4,2 lần so với cùng kỳ nhờ thu từ các khoản nợ đã được xử lý xóa, bù đắp bằng nguồn rủi ro hơn 503 tỷ đồng.

Trong kỳ, TPBank chỉ trích hơn 1.729 tỷ đồng cho chi phí dự phòng rủi ro tín dụng, giảm 26,4% so với cùng kỳ năm ngoái. Do đó, Ngân hàng báo lãi trước thuế 5.925,5 tỷ đồng, tăng 34,8

So với kế hoạch 8.200 tỷ đồng lợi nhuận trước thuế năm 2022, TPBank đã thực hiện được 72% chỉ tiêu sau 9 tháng.

Mặc dù đạt kết quả kinh doanh khả qua nhưng điều dòng tiền thuần trong 9 tháng đầu năm của TPBank lại ghi nhận âm hơn hơn 13.373 tỷ đồng.

Cụ thể, theo báo cáo lưu chuyển tiền tệ, dòng tiền thuần từ hoạt động kinh doanh của TPBank ghi nhận âm 12.793,4 tỷ đồng (cùng kỳ vẫn dương tới 17.380 tỷ đồng); Dòng tiền thuần từ hoạt động đầu tư ghi nhận âm 343,8 tỷ đồng và dòng tiền thuần từ hoạt động tài chính âm 236,3 tỷ đồng. Do đó, kết thúc quý 3/2022, dòng tiền thuần của TPBank âm hơn 13.373,5 tỷ đồng, trong khi cùng kỳ dương tới 21.225,7 tỷ đồng.

Nợ trái phiếu vượt mốc 26.000 tỷ đồng

Trong bối cảnh Bộ Tài chính vừa công bố Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9/2022. Tại TPBank lại diễn ra 1 loạt động thái mua lại trái phiếu trước hạn. Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.

TPBank liên tiếp mua lại trước hạn 6 lô trái phiếu (từ tháng 4 đến tháng 9/2022) với tổng giá trị 5.650 tỷ đồng. Cả 6 lô trái phiếu này đều là loại trái phiếu không chuyển đổi, không phải là nợ thứ cấp, không có đảm bảo bằng tài sản và không kèm theo chứng quyền. Trái phiếu của TPBank có kỳ hạn 3 năm, được phát hành với mục đích phát triển hoạt động kinh doanh của TPBank với lãi suất chủ yếu 3%/năm.

Cụ thể, ngày 18/4/2022, TPBank đã mua lại trước hạn toàn bộ lô trái phiếu TPBANKBOND_A4_160420_3Y_2 có giá trị 800 tỷ đồng. Lô trái phiếu này được phát hành ngày 16/4/2020 và đáo hạn ngày 16/4/2023.

Ngày 5/5/2022, TPBank tiếp tục mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn mã TPBL2124001 ngày phát hành 5/5/2021 và đáo hạn ngày 5/5/2024.

Đến tháng 6/2022, nhà băng này cũng mua lại trước hạn toàn bộ 3 lô trái phiếu gồm các mã TPBL2124007, TPBL2124008, TPBL2124009. Ba lô trái phiếu được TPBank phát hành lần lượt vào ngày 23/6/2021, 28/6/2021, 29/6/2021 và đáo hạn lần lượt vào ngày 23/6/2024, 28/6/2024, 29/6/2024 với tổng giá trị 3.100 tỷ đồng.

Và gần đây nhất ngày 29/9/2022, TPBank đã mua lại toàn bộ 750 tỷ đồng trái phiếu trước hạn thuộc lô trái phiếu TPBL2124015, ngày phát hành là 29/9/2021, ngày đáo hạn ngày 29/9/2024.

Nợ trái phiếu của TPBank đã vượt mốc 26.000 tỷ đồng.

Nợ trái phiếu của TPBank đã vượt mốc 26.000 tỷ đồng.

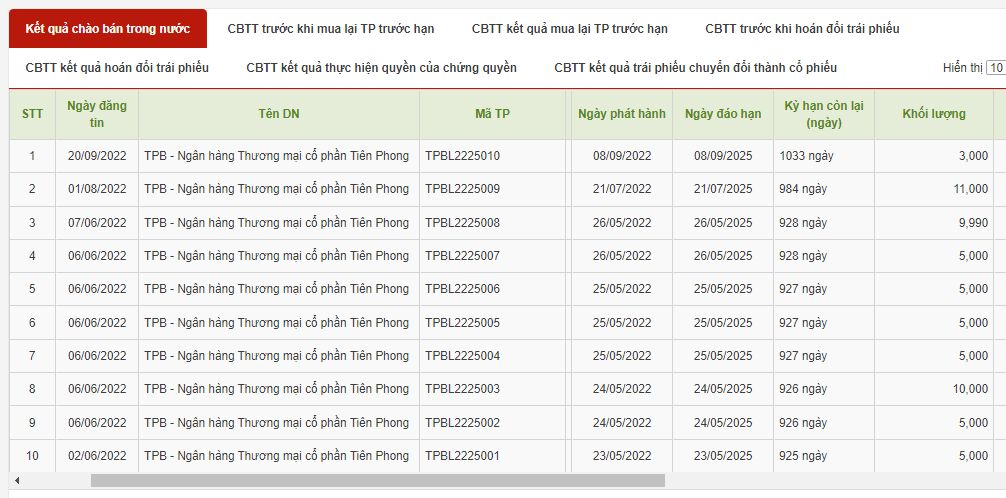

Song song với việc mua lại trái phiếu,TPBank đã “dồn dập” phát hành tới 10 lô trái phiếu với tổng giá trị gần 6.400 tỷ đồng. Tất cả 10 lô trái phiếu đều có kỳ hạn 3 năm và đều không công bố rõ thông tin về lãi suất cũng như mục đích phát hành.

Cụ thể, theo Sở giao dịch Chứng khoán Hà Nội (HNX), trong vòng 3 ngày (từ ngày 23/5/2022 đến 26/5/2022), TPBank đã phát hành lần lượt 8 lô trái phiếu TPBL2225001, TPBL2225002, TPBL2225003, TPBL2225004, TPBL2225005, TPBL2225006, TPBL2225007, TPBL2225008 tới tổng giá trị gần 5.000 tỷ đồng.

Đến ngày 21/7/2022, TPBank tiếp tục phát hành lô trái phiếu TPBL2225009 có giá trị 1.100 tỷ đồng; Ngày 8/9/2022, ngân hàng này phát lô trái phiếu TPBL2225010 với giá trị 300 tỷ đồng.

Với việc mua lại trước hạn 5.650 tỷ đồng trái phiếu nhưng lại phát hành thêm gần 6.400 tỷ đồng khiến rủi ro từ nợ trái phiếu của TPBank vẫn tăng trưởng.

HNX cũng cho biết, hiện TPBank hiện đang còn lưu hành 76 lô trái phiếu với tổng giá trị hơn 26.000 tỷ đồng. Các lô trái phiếu này được phát hành từ năm 2017 đến nay, có kỳ hạn từ 3 đến 10 năm tuỳ lô. Lô thấp nhất có giá trị 1 tỷ đồng và lô cao nhất có giá trị tới 1.500 tỷ đồng.

TPBank nằm trong diện thanh tra đầu tư trái phiếu doanh nghiệp

Ngày 3/12/2021, Văn phòng Chính phủ ban hành Công điện số 8857/CĐ-VPCP về tăng cường công tác quản lý, thanh tra, kiểm tra việc phát hành trái phiếu doanh nghiệp.

Theo đó, Thủ tướng Chính phủ Phạm Minh Chính yêu cầu Ngân hàng Nhà nước chủ trì, phối hợp với các cơ quan liên quan tăng cường công tác thanh tra, kiểm tra tình hình và hoạt động đầu tư trái phiếu doanh nghiệp của các tổ chức tín dụng, kịp thời phát hiện và cảnh báo các rủi ro và có biện pháp xử lý theo quy định, bảo đảm an toàn hệ thống các tổ chức tín dụng.

Đến thời điểm tháng 4/2022, cơ quan thanh tra giám sát ngân hàng đã tiến hành thanh tra tại 7 ngân hàng gồm Techcombank, HDBank, TP Bank, SHB, PVCombank, VietBank, SeABank. Riêng BaoVietBank do Bộ Tài chính thanh tra.

Hồ Nam - Thảo Nguyên

-

Ông Bùi Thành Nhơn không còn là tỷ phú USD

-

Từ chối FLC, tỉnh Lâm Đồng chấp thuận chủ trương đầu tư dự án khu đô thị 12.000 tỷ đồng, xem xét đề xuất đầu tư của Tập đoàn Ecopark

-

Chủ tịch Đặng Thành Tâm của Đô thị Kinh Bắc đính chính về giao dịch mua 50 triệu cổ phiếu KBC

-

Nợ xấu hơn 20.000 tỷ đồng, BIDV rao bán loạt bất động sản tại TPHCM