Trái phiếu bất động sản: Áp lực đáo hạn sẽ đạt đỉnh năm 2023-2024 với gần 237.000 tỷ đồng

WiGroup đưa ra nhận định, áp lực trái phiếu đáo hạn tiếp tục gia tăng và sẽ đạt đỉnh năm 2023-2024 với tổng giá trị đáo hạn lên đến gần 237.000 tỷ.

Trái phiếu bất động sản: Áp lực đáo hạn sẽ đạt đỉnh năm 2023-2024 với gần 237.000 tỷ đồng

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|Lợi nhuận bất động sản dân cư “xanh vỏ đỏ lòng”

Trong báo cáo mới đây của WiGroup về ngành bất động sản, đơn vị này đưa ra nhận định, lợi nhuận sau thuế toàn ngành bất động sản dân cư trong quý 3/2022 có sự tăng trưởng nhẹ so với cùng kỳ, đạt 15%. Tuy nhiên, động lực tăng trưởng chủ yếu của cả ngành chỉ đến từ mỗi CTCP Vinhomes (VHM) - chiếm gần 90% lợi nhuận toàn ngành. Trong khi, tổng lợi nhuận của các doanh nghiệp còn lại trong ngành bất động sản dân cư chỉ đạt 1.838 tỷ đồng, giảm 40% so với cùng kỳ.

“Mặc dù, giai đoạn hạch toán lợi nhuận chính của các doanh nghiệp bất động sản thường rơi vào quý 4 hằng năm, nhưng với tình hình tiêu cực của thị trường tiêu thụ bất động sản hiện tại rất có thể sẽ khiến cho lợi nhuận của toàn ngành tiếp tục giảm mạnh trong quý tới”, WiGroup đưa ra nhận định.

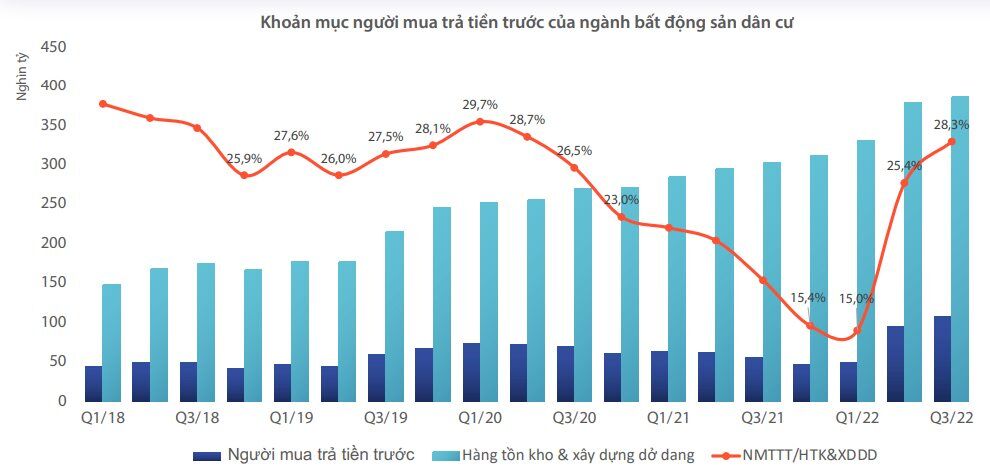

Bên cạnh đó, tổng giá trị hàng tồn kho và xây dựng dở dang của các doanh nghiệp bất động sản dân cư trong quý 3 năm 2022 tăng nhẹ so với quý trước khi việc triển khai các dự án mới gặp nhiều cản trở do thiếu vốn.

Mặc dù vậy khoản mục người mua trả tiền trước của toàn ngành có sự gia tăng đáng kể so với cùng kỳ và tăng khoảng 13,7% so với quý 2/2022 nhờ lượng gia tăng khách trả tiền trước ở VHM.

Theo WiGroup, nguồn tiền tài trợ từ các khoản trả trước của khách hàng có sự tích cực khi mà tỷ lệ tài trợ từ nguồn tiền từ người mua trước cho các dự án bất động sản của toàn ngành lên tăng mạnh lên mức 28%. Nếu loại trừ VHM, tỷ lệ này chỉ tăng 0,4% so với quý trước đó.

Khó tiếp cận nguồn vốn vay dài hạn

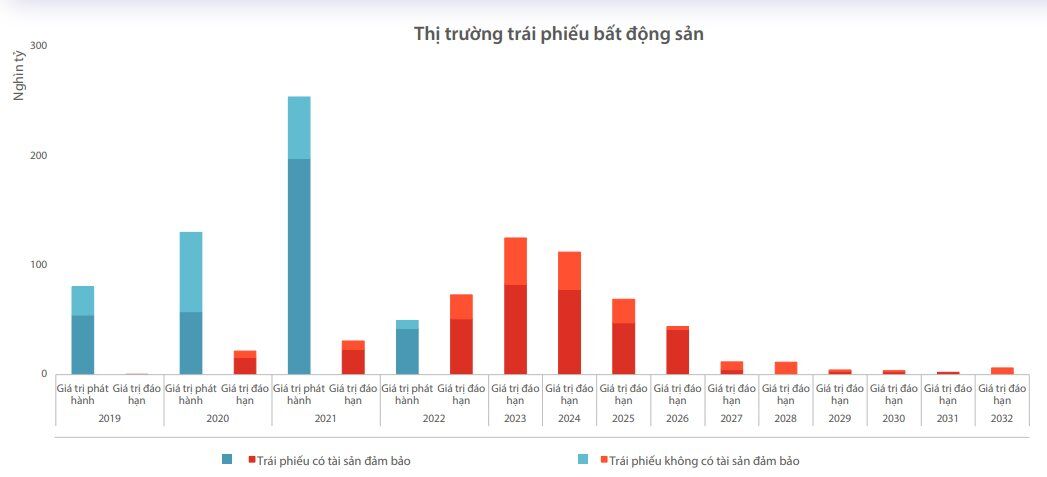

Trái phiếu là một kênh huy động đóng vai trò vô cùng quan trọng đối với các doanh nghiệp bất động sản. Trong đó, phổ biến nhất là các trái phiếu có kỳ hạn 2 đến 5 năm.

Theo đơn vị này, vào giai đoạn cao điểm nhất, tỷ lệ đóng góp từ kênh trái phiếu trong cơ cấu nguồn vốn vay dài hạn của các doanh nghiệp bất động sản dân cư chiếm tới hơn 60% (cuối năm 2021). Tuy vậy, trước các biện pháp siết chặt từ Chính phủ thì đến quý 3/2022, con số này đã sụt giảm đáng kể về mốc 54%. Giá trị phát hành mới của các trái phiếu trong năm 2022 tính đến thời điểm hiện tại chỉ bằng 1/5 giá trị đã phát hành trong năm 2021.

“Xu hướng này được dự báo là sẽ còn tiếp diễn, khi mà thời gian đáo hạn các lô trái phiếu cũ đến gần và việc phát hành mới gặp không còn dễ dàng như trước”, đơn vị này cho hay.

Không chỉ vậy, các doanh nghiệp bất động sản đang phải đối mặt với áp lực thanh toán các trái phiếu đến ngày đáo hạn sẽ đạt đỉnh vào năm 2023-2024, với tổng giá trị đáo hạn lên đến gần 237.000 tỷ.

Trong khi đó, dự án đang triển khai chưa thể thương mại, thời gian đáo hạn của các lô trái phiếu cũ đến gần, việc phát hành trái phiếu mới để đảo nợ gặp nhiều khó khăn đang là 3 yếu tố tạo ra áp lực lớn lên các doanh nghiệp trong ngành bất động sản dân cư, song song với câu chuyện lãi suất tăng

“Có thể thấy rằng việc tiếp cận những nguồn vốn vay dài hạn của các doanh nghiệp trong ngành bất động sản dân cư, đặc biệt là qua kênh trái phiếu, đang gặp rất nhiều khó khăn. Điều này phản ánh quá việc trong quý 3/2022, giá trị các khoản vay và nợ thuê tài chính dài hạn chỉ tăng nhẹ 2,8% so với quý liền kề và gần như đi ngang nếu so với thời điểm kết thúc 3 tháng đầu năm”, WiGroup đánh giá.

Chính vấn đề trên đã buộc nhiều doanh nghiệp trong ngành phải tăng huy động từ các nguồn vay nợ ngắn hạn để đảm bảo nhu cầu về vốn cho quá trình phát triển dự án. Tuy nhiên, WiGroup cho rằng đây là một giải pháp tình thế chứa đựng tương đối nhiều rủi ro, giữa bối cảnh lãi suất cho vay đang có xu hướng tăng lên.

Phong Linh