Vietravel (VTR) công bố thông tin triển khai phương án phát hành 12 triệu cổ phiếu để hoán đổi công nợ và chào bán cổ phiếu riêng lẻ cho các nhà đầu tư.

Hoán đổi công nợ với Tập đoàn Hưng Thịnh

Trong đó Vietravel dự kiến phát hành 6 triệu cổ phiếu hoán đổi công nợ với CTCP Tập đoàn Hưng Thịnh với giá phát hành 28.000 đồng/cổ phiếu. Giá trị các khoán nợ được hoán đổi là 168 tỷ đồng. Tỷ lệ hoán đổi nợ 2,8:1, tương ứng 28.000 đồng công nợ được hoán đổi thành 1 cổ phiếu phổ thông phát hành thêm.

Nói về khoản vay với Tập đoàn Hưng Thịnh – đây là khoản vay vốn để bổ sung vốn lưu động với lãi suất 11,5%/năm, thời hạn vay 6 tháng có thể gia hạn thêm tối đa 1 tháng theo hợp đồng vay ký ngày 26/11/2021. Khoản vay này được thế chấp bằng 6 triệu cổ phiếu VTR do CTCP Vietravel Holdings sở hữu và sẽ được hoán đổi thành cổ phần phổ thông của công ty. Số cổ phần hoán đổi này bị hạn chế chuyển nhượng trong vòng 1 năm, và việc quyết định hoán đổi hay không lại phụ thuộc vào quyết định của Tập đoàn Hưng Thịnh.

Vietravel Holdings hiện là cổ đông lớn nhất (số liệu đến 31/3/2022) – sở hữu hơn 70,3 triệu cổ phiếu VTR tương ứng tỷ lệ 40,7%.

Vietravel còn phát hành riêng lẻ 6 triệu cổ phiếu huy động vốn trả nợ

Không chỉ phát hành cổ phiếu hoán đổi công nợ với Tập đoàn Hưng Thịnh, Vietravel còn phát hành 6 triệu cổ phiếu chào bán riêng lẻ giá 12.000 đồng/cổ phiếu, muốn huy động 72 tỷ đồng. Cổ phiếu chào bán riêng lẻ bị hạn chế chuyển nhượng trong vòng 3 năm đối với nhà đầu tư chiến lược và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp.

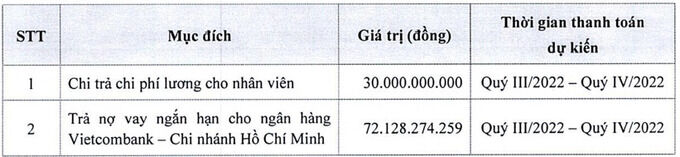

Tổng số tiền huy động được từ đợt chào bán riêng lẻ theo kế hoạch ban đầu sẽ dùng 30 tỷ đồng trả chi phí lương cho nhân viên và hơn 42,44 tỷ đồng dùng để thanh toán cho các nhà cung cấp. Phân bù đắp thiếu hụt dự kiến sau huy động từ đợt chào bán sẽ được công ty sử dụng linh hoạt các nguồn vốn khác hoặc vay ngân hàng. Tuy vậy sau đó Vietravel đã nhanh chóng thay đổi phương án sử dụng vốn, trong đó ngoài kế hoạch dùng 30 tỷ đồng trả lương cho nhân viên được giữ nguyên, thì còn cần hơn 72,1 tỷ đồng để trả nợ khoản vay ngắn hạn cho Ngân hàng VietcomBank chi nhánh Thành phố Hồ Chí Minh.

Vietravel còn nhiều khoản vay tại các ngân hàng mà không có tài sản đảm bảo

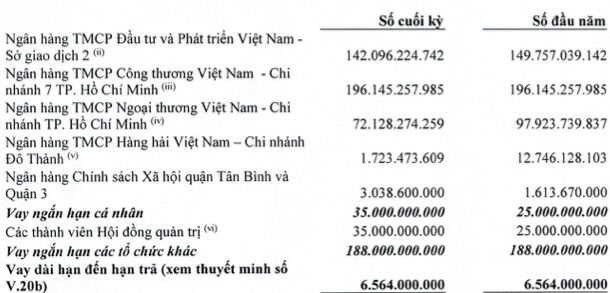

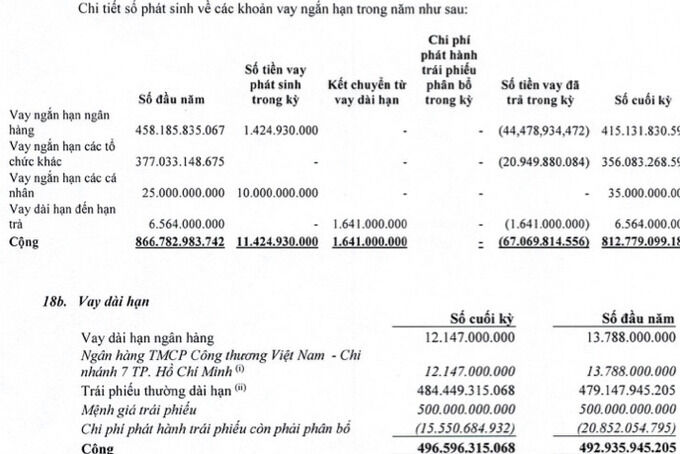

Nhắc đến các khoản vay của Vietravel, BCTC hợp nhất quý 1/2022 ghi nhận đếnm 31/12/2022 Vietravel còn có khoản vay ngắn hạn phải trả đối với CTCP Hàng không lữ hành Việt Nam (hơn 168 tỷ đồng) và các khoản vay ngân hàng hơn 415 tỷ đồng. Đáng chú ý, tất các các khoản vay này đều không có tài sản đảm bảo, đều vay để bổ sung vốn lưu động.

Khoản vay với Vietcombank Chi nhánh thành phố Hồ Chí Minh có dư nợ đến 31/3/2022 là hơn 72,12 tỷ đồng là khoản vay không tài sản đảm bảo, theo hồ sơ vay tháng 12/2020 và hợp đồng sửa đổi bổ sung ký ngày 17/9/2021, thời hạn vay không qúa 6 tháng và khoản vay này đã được cơ cấu lại thời gian trả nợ đến tháng 1/2023 với dư nợ gốc hơn 58,6 tỷ đồng.

Chủ nợ lớn nhất của Vietravel là Ngân hàng TMCP Công Thương Việt Nam chi nhánh 7 Thành phố Hồ Chí Minh với dư nợ đến 31/3/2022 hơn 196 tỷ đồng. Chủ nợ lớn thứ 2 là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam với dư nợ hơn 142 tỷ đồng.

Các Thành viên HĐQT cũng cho Vietravel vay với dư nợ đến 31/3/2022 là 35 tỷ đồng, lãi suất từ 7,3% đến 10,5% - là các khoản vay ngắn hạn từ 90 ngày đến không quá 12 tháng.

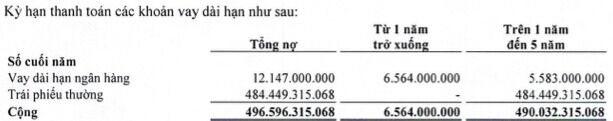

Ngoài ra Vietravel còn khoản vay nợ dài hạn hơn 496 tỷ đồng, trong đó có khoản vay trái phiếu hơn 484 tỷ đồng. Đây là số trái phiếu 500 tỷ đồng được phát hành cho Chứng khoán VPS có kỳ hạn 24 tháng. Số trái phiếu này được đảm bảo bởi khoản đầu tư vào trái phiếu phát hành năm 2021 của CTCP Nông nghiệp Trường Hải (trái phiếu THARICO) thuộc sở hữu của CTCP Hàng không lữ hành Việt Nam (Vietravel Airlines).

Tổng cộng cả vay ngắn hạn, vay dài hạn hơn 1.300 tỷ đồng. Mà phần lớn trong đó là các khoản vay không tài sản đảm bảo. Trong khi đó BCTC quý 1/2022 ghi nhận tổng tài sản công ty đến 31/3/2022 đạt gần 1.940 tỷ đồng, giảm hơn 100 tỷ đồng so với thời điểm đầu năm. Tổng giá trị vay nợ thuê tài chính ngắn và dài hạn chiếm trên 67% tổng tài sản công ty.

Kết quả kinh doanh bết bát, ai sẽ chi tiền mua cổ phiếu riêng lẻ của Vietravel?

Quý 1/2022 vừa qua Vietravel ghi nhận số lỗ hơn 108 tỷ đồng – tăng lỗ so với số âm gần 73 tỷ đồng ghi nhận trong quý 1 năm ngoái, mà nguyên nhân chính là gánh nặng chi phí lãi vay cộng với số lỗ hơn 60 tỷ đồng từ các công ty liên doanh liên kết. Tính đến 31/3/20202 Vietravel đã lỗ luỹ kế hơn 293 tỷ đồng, âm vốn chủ sở hữu hơn 100 tỷ đồng.

Còn trên thị trường cổ phiếu VTR hiện giao dịch trên Upcom. Tuy vậy thanh khoản rất thấp, đặc biệt cổ phiếu VTR vẫn đang thuộc diện bị hạn chế giao dịch, chỉ được giao dịch vào phiên thứ 6 hàng tuần.

Tình hình kinh doanh bết bát, cổ phiếu đang thuộc diện bị hạn chế giao dịch, công ty lỗ luỹ kế hàng trăm tỷ đồng, âm vốn chủ sở hữu. Liệu nhà đầu tư nào sẽ bỏ tiền ra mua cổ phiếu phát hành riêng lẻ đợt này của Vietravel?