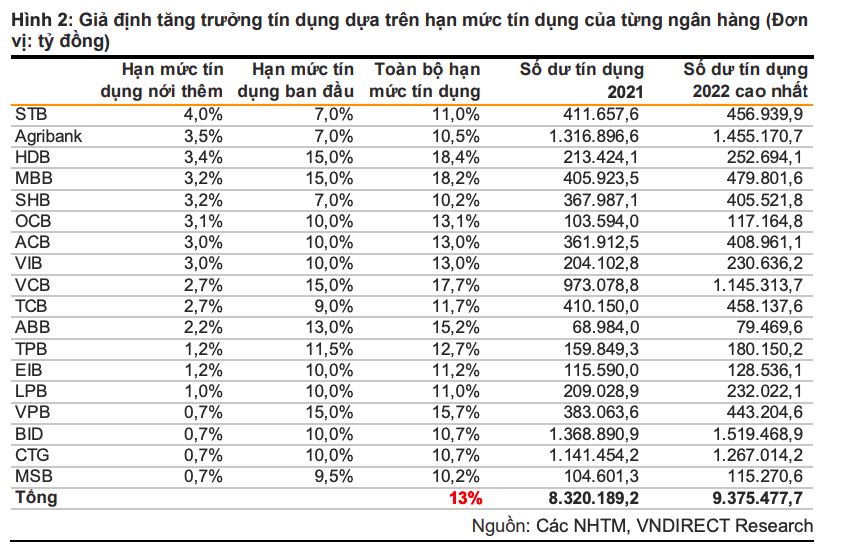

Ngân hàng Nhà nước (NHNN) đã tăng thêm hạn mức tín dụng cho các ngân hàng trong đầu tháng 9 vừa qua. Nhìn chung, trong đợt cấp tín dụng này, NHNN đã ưu tiên các ngân hàng thương mại (NHTM) có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh và tỷ lệ an toàn vốn (CAR) cao - đơn cử như MBB, HDB, VIB, Agribank...

Đáng chú ý, STB được hạn mức cao nhất là 4%, cao hơn kỳ vọng của thị trường. Trong báo cáo ngành ngân hàng mới công bố, Công ty Chứng khoán VNDirect cho biết, 18 NHTM được cấp thêm hạn mức tăng trưởng tín dụng chiếm khoảng 80% tín dụng hệ thống.

"Theo ước tính của chúng tôi, với hạn mức tín dụng mới, tổng tăng trưởng tín dụng sẽ đạt khoảng 13% vào cuối năm – tiệm cận với mục tiêu 14% của NHNN. Vì vậy, với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, chúng tôi thấy cơ hội để có thêm một đợt tăng hạn mức tín dụng nữa từ giờ cho đến hết năm là khá hạn chế", các chuyên gia VNDirect nhận định.

Tín dụng hệ thống đã tăng 9,91% so với đầu năm tính đến hết ngày 26/08/2022, cao hơn mức tăng trưởng trong cùng kỳ năm ngoái (+7,45% so với đầu năm). Tuy nhiên, tín dụng chỉ tăng thêm 0,47% từ cuối tháng 6 đến cuối tháng 8 (6 tháng đầu năm 2022 tăng 9,44% so với đầu năm).

Có thể thấy rằng tăng trưởng tín dụng đã và đang chậm lại một cách rõ rệt khi kiểm soát lạm phát và ổn định kinh tế vĩ mô vẫn đang là ưu tiên hàng đầu của Chính phủ trong thời gian còn lại của năm 2022.

Thống đốc NHNN, bà Nguyễn Thị Hồng cho biết, NHNN sẽ tiếp tục duy trì mục tiêu tăng trưởng tín dụng là 14% cho năm 2022 như kế hoạch từ đầu năm, tuy rằng trước đó đã có một số ý kiến đề xuất nâng mục tiêu tăng trưởng tín dụng hệ thống lên 15-16%.

Điều này cho thấy sự thận trọng của NHNN trước những biến động và rủi ro có thể xảy ra, khi mà Fed chắc chắn sẽ tiếp tục tăng lãi suất vào cuối năm nay, đồng đô la Mỹ tăng giá mạnh gây áp lực lên tỷ giá hối đoái của Việt Nam và áp lực lạm phát. Bên cạnh đó, NHNN muốn ngăn chặn cuộc chạy đua tăng lãi suất tiền gửi giữa các NHTM khi nhu cầu tín dụng trong nước đang rất mạnh mẽ hiện nay.

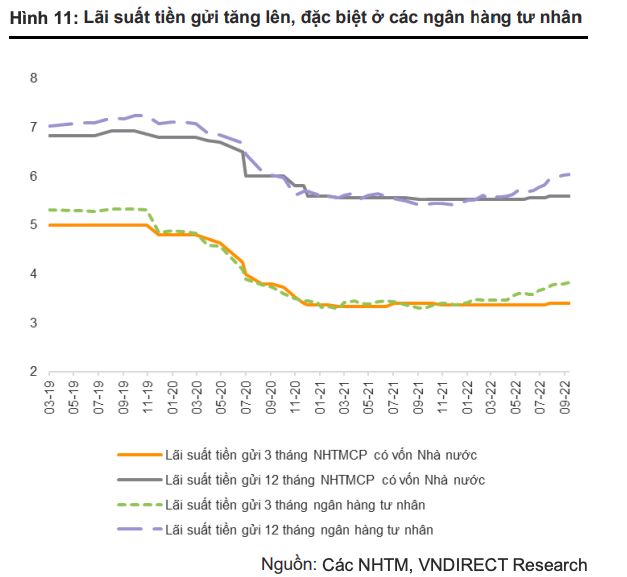

Lãi suất huy động sẽ tăng nhanh

Lãi suất tiền gửi ở mức thấp nhất lịch sử kể từ năm 2020 đã tạo điều kiện cho chi phí vốn của các ngân hàng giảm mạnh trong giai đoạn đó. Tuy nhiên, điều này sẽ không còn duy trì kể từ nửa cuối năm 2022 trở đi.

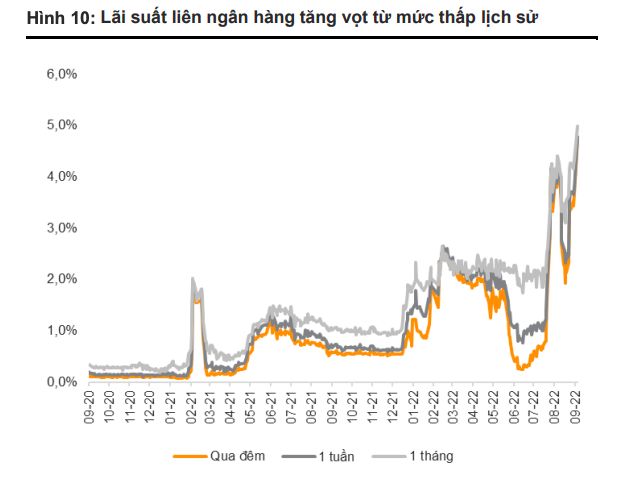

Theo các chuyên gia, việc lãi suất liên ngân hàng tăng mạnh trong thời gian qua chủ yếu do một lượng lớn tiền đồng được rút ròng khỏi hệ thống ngân hàng do NHNN đẩy mạnh hút ròng thông qua bán tín phiếu và ngoại tệ trong tháng 8.

Bên cạnh đó, NHNN muốn giảm áp lực lên tỷ giá hối đoái sau khi Fed duy trì lộ trình tăng lãi suất điều hành và nhu cầu huy động vốn tăng sau khi hạn mức tín dụng mới được ban hành cũng là những yếu tố có ảnh hưởng lớn tới lãi suất.

Các chuyên gia VNDirect kỳ vọng lãi suất liên ngân hàng sẽ hạ nhiệt trong những tuần tới, nhưng lãi suất qua đêm vẫn dao động ở mức cao 4-5% do đợt tăng mạnh gần đây của USD có thể đã phản ứng quá mức trước thông tin tăng lãi suất của Fed và có thể giảm sau đó.

Ngoài ra, áp lực tỷ giá hạ nhiệt, cùng với các động thái hỗ trợ gần đây của NHNN như việc bơm ròng ra thị trường trong những phiên đầu tháng 9 sẽ góp phần hạ nhiệt lãi suất trên thị trường liên ngân hàng.

Chuyên gia VNDirect cho rằng, lãi suất huy động sẽ tăng nhanh trong nửa cuối năm 2022 trở đi do các nguyên nhân bao gồm nhu cầu huy động vốn của các ngân hàng tăng lên do hạn mức tín dụng mới; chênh lệch giữa tăng trưởng tín dụng-huy động; FED dự kiến sẽ tăng lãi suất hơn nữa vào cuối năm 2022 và đồng USD tăng giá mạnh gây áp lực lên tỷ giá và lãi suất. Theo đó, lãi suất huy động dự kiến sẽ tăng 30-50 điểm cơ bản vào năm 2022.

Trung Kiên