Hầu như các “ông chủ” nhà băng đều cho rằng dư nợ cho vay kinh doanh bất động sản chỉ chiếm một phần nhỏ, việc kiểm soát tín dụng cho thị trường nhà đất là cần thiết và không ảnh hưởng đến kết quả kinh doanh của ngân hàng.

Hơn 2,2 triệu tỷ đồng dư nợ đổ vào lĩnh vực bất động sản

Theo số liệu từ Ngân hàng Nhà nước (NHNN), đến cuối tháng 4/2022, tổng dư nợ đối với lĩnh vực bất động sản của các tổ chức tín dụng đạt hơn 2,288 triệu tỷ đồng, tăng 10,19% so với cuối năm 2021, chiếm 20,44% tổng dư nợ đối với nền kinh tế. Trong đó, tỷ lệ nợ xấu là 1,62% (tương đương khoảng 37.000 tỷ đồng).

Việc cho vay tín dụng đổ vào lĩnh vực BĐS được đánh giá là một trong những thị trường đầu tư rủi ro nhất nhì đối với hoạt động tài chính, ngân hàng. Với biên độ biến đổi giá cả trên thị trường BĐS không có quy luật cụ thể, không thể tránh khỏi tình trạng thổi phồng, gây sốt đất, đấu giá đất cao bất thường,… các ngân hàng gặp không ít khó khăn trong công tác kiểm định giá trị tài sản để duyệt hồ sơ cho vay.

Theo Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, hiện đang có sự chênh lệch kỳ hạn và lãi suất giữa vốn huy động với dư nợ cho vay. Cụ thể, khoảng 94% dư nợ tín dụng bất động sản là cho vay trung, dài hạn (10-25 năm), trong khi nguồn huy động của ngân hàng chủ yếu là ngắn hạn. Cũng theo bà Hồng, việc dư nợ cho vay đổ mạnh vào thị trường BĐS tiềm ẩn nhiều rủi ro hơn là cơ hội cho các ngân hàng.

Trước những nguy cơ có thể gây tổn hại đến ngành ngân hàng, vị này cũng cho rằng, sẽ tiếp tục công tác chỉ đạo tổ chức tín dụng tăng trưởng tín dụng sao cho an toàn và đạt hiệu quả. Đồng thời kiểm soát tín dụng đối với các trường hợp vay ngân hàng để đầu cơ, kinh doanh bất động sản. Đặc biệt đẩy mạnh và tạo điều kiện cho các tổ chức, cá nhân tiếp cận nguồn vốn tín dụng nhằm phục vụ cho việc mua nhà để ở thực, đầu tư các dự án nhà ở bình dân, nhà ở xã hội hay nhà ở cho công nhân.

Để tạo môi trường đầu tư lành mạnh, làm tiền đề cho nền kinh tế “cất cánh”, đại diện NHNN cho biết sẽ tăng cường hoạt động thanh tra, kiểm soát các hồ sơ vay tín dụng tại các ngân hàng để kịp thời ngăn chặn những rủi ro và đảm bảo an toàn cho môi trường đầu tư, kinh doanh.

Chủ nhà băng có ngại rủi ro?

Đại diện ngân hàng Techcombank cho biết, cho đến hiện tại ngân hàng vẫn luôn làm tốt nhiệm vụ kiểm soát cho vay tín dụng phục vụ lĩnh vực nhà đất. Với chủ trương cho vay những hồ sơ có nhu cầu mua nhà ở thực, tập trung các dự án tốt, siết chặt các dự án đầu cơ không mang lại giá trị. Với mục tiêu hướng đến các vấn đề phát triển xã hội, Chủ tịch nhà băng này cho biết việc tạo điều kiện cho lĩnh vực BĐS phát triển cũng kéo theo các lĩnh vực khác phát triển theo như xây dựng, vật tư, nội thất,…

Theo ông Nguyễn Đức Vinh, Tổng giám đốc VPBank cho biết ngân hàng vẫn coi bất động sản là lĩnh vực quan trọng cần được duy trì và mở rộng. Trước ý kiến nên siết cho vay tín dụng nhắm vào thị trường nhà đất, ông Vinh cho rằng điều này là hoàn toàn cần thiết để hạn chế rủi ro. Tuy nhiên vẫn không thể phủ nhận tầm quan trọng của BĐS đối với nền kinh tế chung và đặc biệt là với hệ thống ngân hàng thương mại nói riêng.

Đồng ý kiến với nhiều NHTM khác, VPBank vẫn chủ trương quản lý chặt các khoản vay mang tính đầu cơ mua đi bán lại, gây nhiễu thị trường. Tổng giám đốc VPBank cũng chia sẻ, dư nợ cho vay kinh doanh bất động sản hiện chỉ chiếm chưa tới 10% tổng dư nợ của VPBank.

Lãnh đạo VietinBank thì cho hay, dư nợ bất động sản tại VietinBank tính đến thời điểm hiện tại đang chiếm khoảng 20% danh mục tín dụng của nhà băng này. Nợ xấu cho vay bất động chỉ khoảng 0,3%. Lãnh đạo Ngân hàng TMCP Phương Đông (OCB), thì cho biết ngân hàng xác định nhóm khách hàng trọng tâm là nhóm khách hàng mua bất động sản, cụ thể là những người có nhu cầu mua nhà để ở thật.

Đại diện BIDV cùng nhiều ngân hàng thương mại khác đều có chung chủ trương không hạn chế mà cho vay trên cơ sở nhu cầu thực tế của người mua nhà chứ không phải cho vay để đầu cơ mua đi bán lại. Theo đó, các nhà băng này sẽ tập trung cho vay đối với những chủ đầu tư có kinh nghiệm, những dự án có tính khả thi, có vị trí thuận lợi và có khả năng bán hàng tốt,…

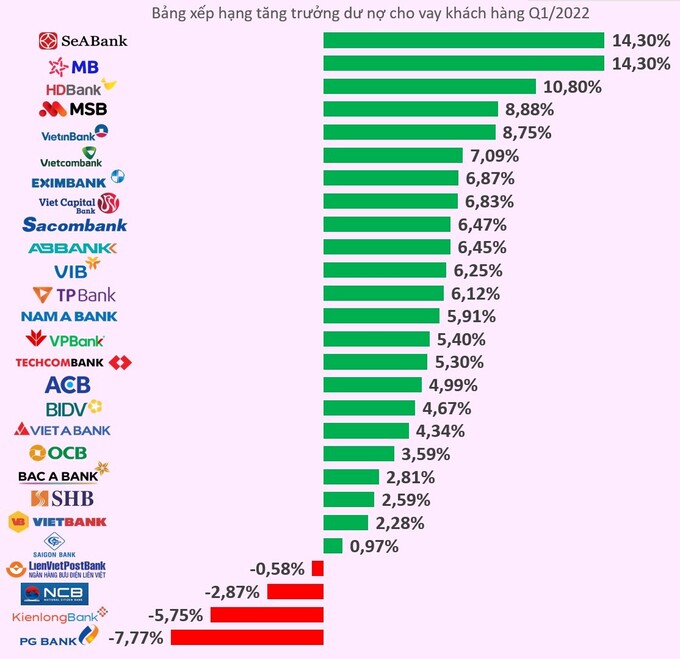

Trong quý 1/2022, khối ngân hàng đã đạt tăng trưởng lợi nhuận 29% so với cùng kỳ nhờ vào tăng trưởng tín dụng tốt. Tín dụng toàn hệ thống tăng 6% từ đầu năm tính đến cuối quý 1/2022, cao hơn nhiều so với mức 3,45% vào cuối quý 1/2021 nhờ nhu cầu vay lớn nhằm đáp ứng hoạt động kinh doanh phục hồi trở lại sau dịch bệnh. Tuy chất lượng tài sản có phần giảm sút khi tỷ lệ nợ xấu trung bình tăng trong khi tỷ lệ bao nợ xấu giảm nhẹ so với cuối 2021.

Siết cho vay để kiểm soát “bong bóng” bất động sản

Thị trường bất động sản được coi là “miếng vải cuối cùng trên cơ thể nền kinh tế” dành cho các doanh nghiệp nội địa nhưng nhiều năm gần đây Chính phủ và các cơ quan ban ngành lại nhìn nhận “miếng vải cuối cùng” bằng con mắt e ngại, dò xét. Vì vậy, cứ “động một tý” là siết thị trường, siết tín dụng bất động sản.

Điều này, không phải là không có cơ sở. Bởi nhìn vào 10 cuộc khủng hoảng kinh tế thì có tới 7-8 cuộc đến từ khủng hoảng bất động sản. Trước hiện trạng dòng tiền đổ mạnh vào bất động sản, đa số các ngân hàng thương mại đều cho rằng việc kiểm soát tín dụng đối với các trường hợp đầu cơ nhằm mua đi bán lại là hợp lý và cần thiết để đảm bảo an toàn cho ngành ngân hàng lẫn thị trường BĐS.

Theo Hội Môi giới Bất động sản Việt Nam, giá bất động sản liên tục tăng thời gian qua do tốc độ đô thị hóa nhanh tại các địa phương cộng với kỳ vọng vào gói kích cầu của Chính phủ, khiến thị trường nhà đất nhiều nơi thiết lập mặt bằng giá mới.

Còn theo DKRA Việt Nam, dù giá chào bán vẫn tăng nhưng thanh khoản đất nền thứ cấp tại TP.HCM và các tỉnh giáp ranh đã sụt giảm từ tháng 4 đến nay, phần lớn đến từ động thái siết chặt tín dụng, kể cả những dự án đã có sổ từng nền cụ thể.

Ở góc độ chuyên môn, một số chuyên gia kinh tế cho rằng, việc kiểm soát giá bất động sản là cấp thiết, nhưng vẫn cần cung cấp nguồn vốn vay cho thị trường bất động sản theo hướng chọn lọc phù hợp để phòng tránh tối đa nguy cơ diễn ra tình trạng bong bóng bất động sản. Trong trường hợp này, ngân hàng đóng vai trò quan trọng góp phần tạo ra một thị trường đầu tư lành mạnh và hiệu quả.