Nợ xấu TPBank vọt tăng trong quý 1/2023

Báo cáo mới công bố cho thấy, tổng nợ xấu nội bảng đến cuối tháng 3/2023 của TPBank là 2.497 tỷ đồng, tăng mạnh tới 84% so với cuối năm 2022.

Nợ xấu TPBank vọt tăng trong quý 1/2023

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|

Ngân hàng TMCP Tiên Phong - TPBank vừa công bố báo cáo tài chính quý 1/2023.

Theo đó, đến cuối tháng 3/2023, tổng tài sản của ngân hàng đã đạt 343,5 nghìn tỷ đồng, tăng 4,5% so với cuối năm trước, trong đó cho vay khách hàng tăng 7,3% đạt gần 172,8 nghìn tỷ đồng, các khoản lãi, phí phải thu tăng 8%, lên 3.393 tỷ đồng.

Báo cáo cũng cho thấy, TPBank đang nắm khoảng 78.635 tỷ đồng trái phiếu, tăng 5,8% so với đầu năm và chiếm tỷ trọng 22,9% tổng tài sản ngân hàng. Trong đó có 26.202 tỷ đồng trái phiếu chính phủ, 31.961 tỷ đồng trái phiếu do các TCTD khác phát hành và 20.472 tỷ đồng trái phiếu do các tổ chức kinh tế trong nước phát hành.

Tiền gửi khách hàng đến cuối tháng 3 đạt gần 201 nghìn tỷ đồng, tăng 3,1% so với cuối năm trước.

Về chất lượng tín dụng, tổng nợ xấu nội bảng đến cuối tháng 3/2023 của TPBank là 2.497 tỷ đồng, tăng mạnh tới 84% so với cuối năm 2022.

Trong đó, nợ nhóm 3 tăng tới 3,1 lần, lên 1.200 tỷ đồng trong khi nợ nhóm 4 cũng tăng gần 64%, lên 764 tỷ đồng. Tỷ lệ nợ xấu/cho vay của ngân hàng theo đó bị kéo lên 1,45%, từ mức 0,84% hồi cuối năm 2022.

Về hoạt động kinh doanh, một số mảng chính của ngân hàng ghi nhận kết quả sụt giảm so với cùng kỳ năm trước, trong đó, thu nhập lãi thuần đạt 2.737 tỷ đồng, giảm 3% so với cùng kỳ. Lãi từ chứng khoán đầu tư cũng giảm 58%, xuống còn 34 tỷ đồng trong khi lãi thuần từ hoạt động khác chỉ còn 41 tỷ đồng, giảm mạnh 74% so với kết quả đạt được cùng kỳ năm trước.

Mặt khác, một số hoạt động khác vẫn ghi nhận kết quả khả quan như lãi thuần từ hoạt động dịch vụ đạt 696 tỷ đồng, tăng trưởng 36% so với cùng kỳ, lãi thuần từ kinh doanh ngoại hối cũng tăng 4,7 lần, đạt 151 tỷ đồng.

Tổng thu nhập hoạt động quý 1/2023 của TPBank đạt 3.659 tỷ đồng, tăng 1% so với cùng kỳ năm trước. Trong khi đó, tổng chi phí hoạt động lại tăng tới 28% khiến lợi nhuận thuần từ hoạt động kinh doanh chỉ còn 2.080 tỷ đồng, giảm 13% so với cùng kỳ.

Tuy nhiên, do chi phí dự phòng kỳ này của ngân hàng chỉ ở mức 315 tỷ đồng, giảm tới 58% so với mức trích lập cùng kỳ năm trước nên kết thúc quý 1, ngân hàng vẫn đạt lợi nhuận trước thuế 1.765 tỷ đồng, tăng 9% so với cùng kỳ. Lợi nhuận sau thuế ở mức 1.413 tỷ đồng, tăng trưởng 9%.

Từ khoá:

Tin liên quan

-

Thủ tướng yêu cầu đẩy nhanh giải ngân gói tín dụng 120.000 tỷ cho nhà ở xã hội

Ngân hàng Nhà nước được yêu cầu tích cực, khẩn trương tổ chức triển khai quyết liệt, hiệu quả Chương trình tín dụng 120.000 tỷ đồng để cho vay đối với chủ đầu tư và người mua nhà của các dự án nhà ở xã hội, nhà ở công nhân.

-

Doanh nghiệp “gặp khó” về vốn được lùi thời gian trả nợ 12 tháng

Đó là quy định tại Thông tư số 02/2023/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn do Ngân hàng Nhà nước mới ban hành.

-

Moody’s hạ xếp hạng tín nhiệm của FE Credit xuống mức B1, triển vọng tiêu cực

Việc FE Credit bị hạ bậc xếp hạng tín nhiệm phản ánh khả năng thanh toán kém đi của công ty do chất lượng tài sản suy yếu và rủi ro thanh khoản tăng lên bắt nguồn từ sự chênh lệch kỳ hạn đáng kể giữa tài sản có và tài sản nợ.

-

ĐHĐCĐ Techcombank: “Nóng” vấn đề tín dụng vào bất động sản và trái phiếu doanh nghiệp

Tại đại hội, các vấn đề liên quan đến tín dụng bất động sản và TPDN của Techcombank nhận được rất nhiều sự quan tâm của cổ đông.

-

3 "không" ở Ngân hàng MSB

Không chia cổ tức, không sáp nhập thêm ngân hàng mới và đặc biệt là không còn room tín dụng... là những điều được nêu ra sau cuộc họp Đại hội cổ đông của Ngân hàng TMCP Hàng Hải Việt Nam (MSB).

-

Hậu biến động lãnh đạo cao cấp, lợi nhuận Lienvietpostbank đi xuống

Kết thúc 3 tháng đầu năm, Lienvietpostbank chỉ đạt lợi nhuận trước thuế đạt gần 1.566 tỷ đồng, giảm 12,8% so với kết quả đạt được cùng kỳ năm ngoái.

-

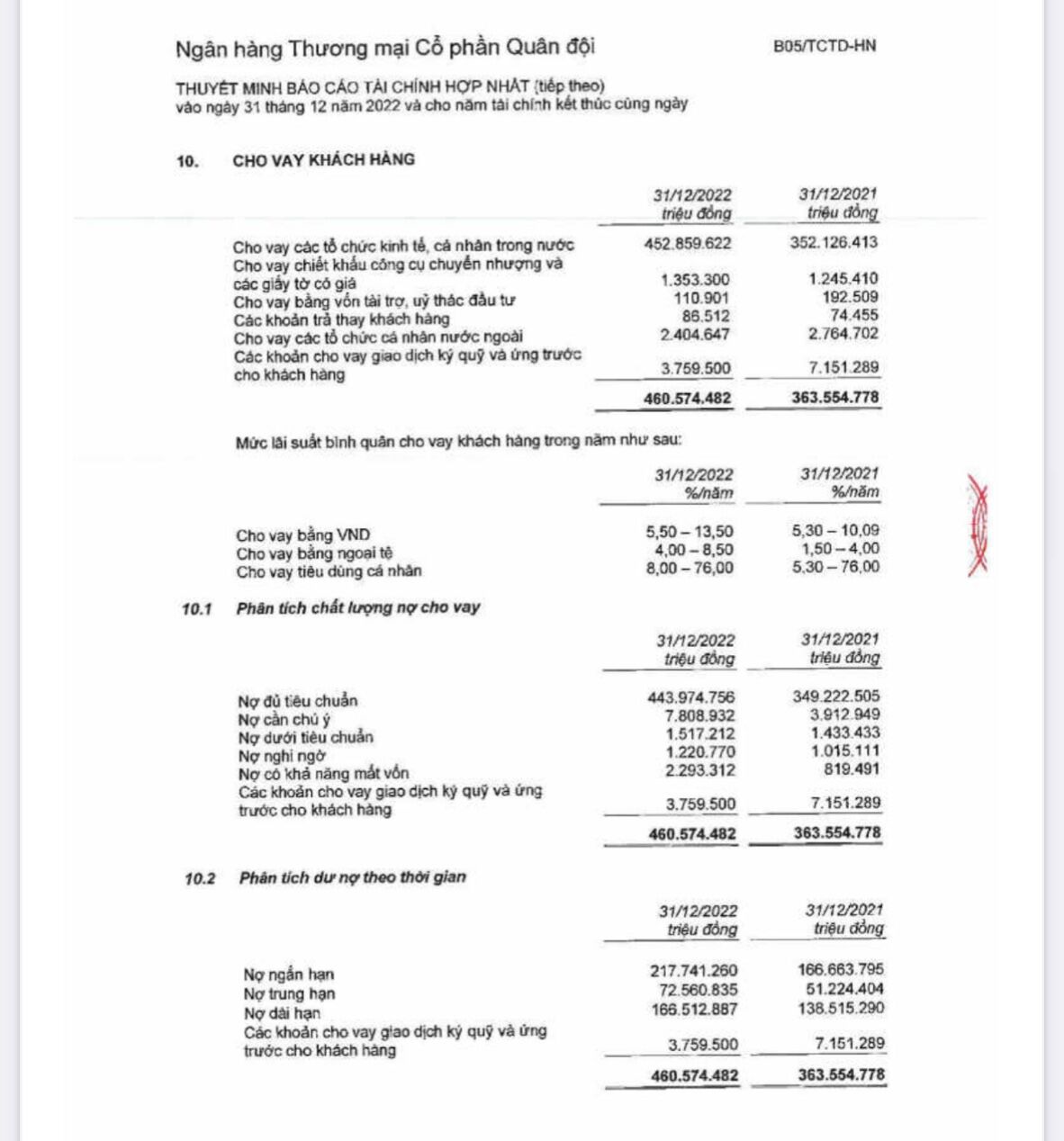

MB Bank: Nợ xấu tăng cao và biến động thượng tầng trước thềm đại hội

Năm 2022, MB Bank ghi nhận lượng cho vay khách hàng tăng cao, nhưng chất lượng tín dụng lại chuyển xấu khi ghi nhận nợ xấu tăng đến 54%. Cùng với đó là sự biến động thượng tầng đáng chú ý trước thềm đại hội…

-

Tổng tài sản của Saigonbank giảm hơn 5% trong 3 tháng

Cho vay khách hàng đi xuống trong khi các khoản tiền gửi tại Ngân hàng Nhà nước và tại các TCTD khác cũng giảm kéo tổng tài sản của Saigonbank giảm mạnh trong quý 1/2023.

-

Tổng giám đốc VPBank nói gì về lô trái phiếu của Novaland?

Tổng giám đốc VPBank khẳng định, từ nay đến cuối năm ngân hàng không có sức ép chuyển thành nợ xấu tại đây.

-

Gần 16 năm rời Vietcombank, ông Vũ Viết Ngoạn quay lại ứng cử HĐQT

Sau khi rời Vietcombank, ông Vũ Viết Ngoạn từng giữ chức Phó Chủ nhiệm Ủy ban Kinh tế Quốc hội, Chủ tịch UBGSTCQG, Tổ trưởng Tổ tư vấn kinh tế của Thủ tướng.