MB Bank: Nợ xấu tăng cao và biến động thượng tầng trước thềm đại hội

Năm 2022, MB Bank ghi nhận lượng cho vay khách hàng tăng cao, nhưng chất lượng tín dụng lại chuyển xấu khi ghi nhận nợ xấu tăng đến 54%. Cùng với đó là sự biến động thượng tầng đáng chú ý trước thềm đại hội…

MB Bank: Nợ xấu tăng cao và biến động thượng tầng trước thềm đại hội

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|Nợ xấu tăng 54% trong năm 2022

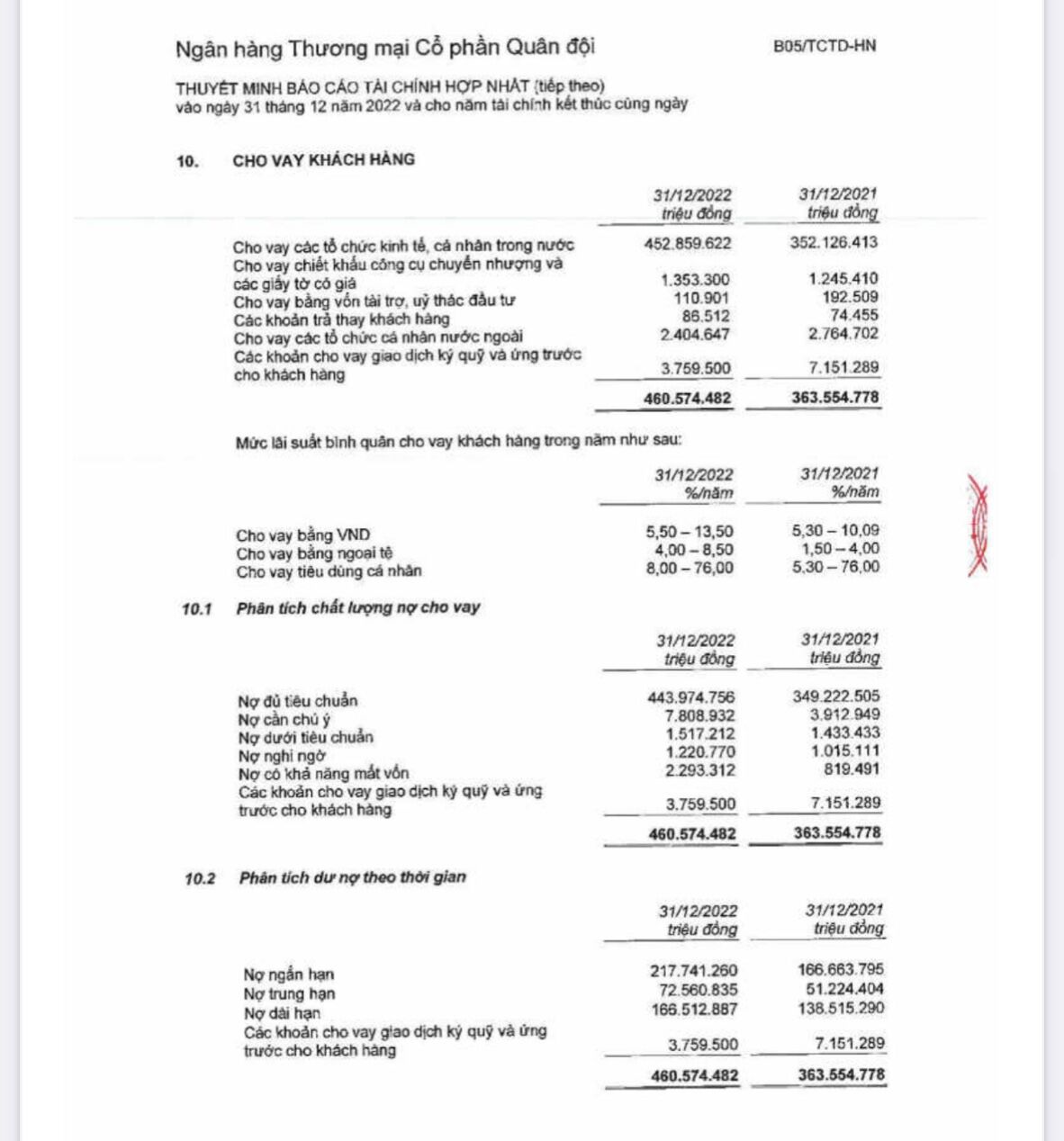

Kết thúc năm 2022, MB Bank ghi nhận lượng cho vay khách hàng tăng 27% so với năm trước đó đạt 460.574,5 tỷ đồng. Thế nhưng, chất lượng tín dụng của ngân hàng này đáng lo ngại khi nợ xấu tăng đến 54% so với cùng kỳ và đặc biệt nợ nhóm 5 (nợ có khả năng mất vốn) tăng gần 3 lần.

|

| Năm 2022, MB bank nợ xấu tăng đến 54% so với cùng kỳ và đặc biệt nợ nhóm 5 (Nợ có khả năng mất vốn) tăng gần 3 lần. |

Cụ thể, nợ xấu của MB Bank ghi nhận tại ngày 31/12/2021 chỉ ở mức 3.268 tỷ đồng, con số này đã tăng lên đến 5.031,3 tỷ đồng tại cuối năm 2022. Việc này khiến tỷ lệ nợ xấu/dư nợ cho vay khách hàng tăng từ mức 0,9% lên 1,1% trong vòng một năm.

Tại ngày 31/12/2022, nợ nhóm 3 (nợ dưới tiêu chuẩn) của MB Bank ở mức 1.517,2 tỷ đồng, tăng 84 tỷ đồng (6%) so với 2021. Nợ nhóm 4 (nợ nghi ngờ) cũng ghi nhận tăng 206 tỷ đồng lên mức 1.220,8 tỷ đồng. Trong khi đó tại kết thúc năm 2021, nhóm nợ này chỉ ở mức 1.015,1 tỷ đồng.

Đặc biệt, nợ nhóm 5 (nợ có khả năng mất vốn) tại MB Bank vào 31/12/2022 đã tăng lên đến 2.293,3 tỷ đồng, tăng 1.474 tỷ đồng chỉ trong một năm và gấp gần 3 lần so với cùng kỳ, chiếm hơn 45% tổng nợ xấu của ngân hàng này.

Ngoài chất lượng tín dụng nội bảng chuyển biến xấu, MB Bank còn đang có nghĩa vụ với 694.375 tỷ đồng là nợ tiềm ẩn bao gồm bảo lãnh vay vốn (146 tỷ đồng), cam kết giao dịch hối đoái (202.660 tỷ đồng), cam kết trong nghiệp vụ L/C (28.829 tỷ đồng),…

Thay đổi thượng tầng trước thềm ĐHCĐ

Mới đây, MB Bank đã công bố Nghị Quyết Hội đồng Quản trị (HĐQT) về thay đổi nhân sự cấp cao của ngân hàng này. Theo đó, HĐQT MB Bank đã thông qua việc thay đổi nhiều vị trí trong hệ thống thượng tầng, trong đó có chức vụ Chủ tịch HĐQT.

Cụ thể, từ ngày 12/4, ông Lê Hữu Đức từ nhiệm chức danh Chủ tịch HĐQT MB Bank trong thời gian còn lại của nhiệm kỳ 2019 - 2024 theo nguyện vọng cá nhân và đề xuất Đại hội đồng cổ đông thông qua việc thôi tham gia HĐQT thời gian còn lại của nhiệm kỳ này.

Người kế nhiệm ông Đức trong thời gian còn lại của nhiệm kỳ 2019-2024 được HĐQT ngân hàng bầu chọn là ông Lưu Trung Thái, Phó Chủ tịch HĐQT kiêm Tổng giám đốc MB Bank.

|

| Ông Lưu Trung Thái - Chủ tịch HĐQT MB Bank, Người kế nhiệm ông Đức trong thời gian còn lại của nhiệm kỳ 2019-2024. |

Được biết, Tân Chủ tịch HĐQT MB Bank tốt nghiệp thạc sỹ Quản trị Kinh doanh, Đại học Hawaii (Mỹ). Ông Thái có hơn 26 năm gắn bó, làm việc và nắm giữ các vị trí quan trọng tại ngân hàng này. Ông Thái đã tham gia HĐQT MB Bank từ năm 2013, đảm nhận vị trí Phó Chủ tịch HĐQT.

Ngoài ra, HĐQT MB Bank cũng giao nhiệm vụ cho ông Phạm Như Ánh giữ chức vụ Phó Tổng giám đốc phụ trách Ban Điều hành, đảm nhiệm quyền hạn và nhiệm vụ của Tổng Giám đốc.

Ông Ánh có gần 20 năm kinh nghiệm làm việc trong ngành tài chính, ngân hàng. Tại MB Bank, ông Ánh đã đảm nhiệm nhiều vị trí từ Giám đốc Chi nhánh, Giám đốc Khối, phụ trách kinh doanh Khu vực phía Nam…

Đến tháng 8/2020, ông Phạm Như Ánh được bổ nhiệm là Thành viên Ban Điều hành, nhận phụ trách quản lý hoạt động kinh doanh các đơn vị tại Khu vực phía Nam và Khối CIB của MB Bank.

Theo kế hoạch, ngày 25/4, MB Bank sẽ tổ chức Đại hội đồng cổ đông thường niên 2023. Ban Lãnh đạo ngân hàng này dự kiến lợi nhuận trước thuế hợp nhất năm 2023 tăng 15% so với năm 2022, đạt 26.100 tỷ đồng. Tổng tài sản ước tăng 14% lên 830.000 tỷ đồng. Vốn điều lệ tăng 20%, đạt 54.363 tỷ đồng.

Về tín dụng dự kiến đạt 583.600 tỷ đồng, tăng 15% so với năm 2022. Huy động vốn ước đạt 591.000 tỷ đồng và mục tiêu kiểm soát tỷ lệ nợ xấu hợp nhất dưới 2% và riêng Ngân hàng mẹ dưới 1,5%

Tin liên quan

-

Tổng tài sản của Saigonbank giảm hơn 5% trong 3 tháng

Cho vay khách hàng đi xuống trong khi các khoản tiền gửi tại Ngân hàng Nhà nước và tại các TCTD khác cũng giảm kéo tổng tài sản của Saigonbank giảm mạnh trong quý 1/2023.

-

Tổng giám đốc VPBank nói gì về lô trái phiếu của Novaland?

Tổng giám đốc VPBank khẳng định, từ nay đến cuối năm ngân hàng không có sức ép chuyển thành nợ xấu tại đây.

-

Gần 16 năm rời Vietcombank, ông Vũ Viết Ngoạn quay lại ứng cử HĐQT

Sau khi rời Vietcombank, ông Vũ Viết Ngoạn từng giữ chức Phó Chủ nhiệm Ủy ban Kinh tế Quốc hội, Chủ tịch UBGSTCQG, Tổ trưởng Tổ tư vấn kinh tế của Thủ tướng.

-

TPBank dự trình kế hoạch lợi nhuận 2023 tăng 11%

TPBank đặt mục tiêu lợi nhuận trước thuế năm 2023 đạt 8.700 tỷ đồng, tăng 11% so với năm trước.

-

VNPost thoái vốn khỏi LienVietPostBank bất thành: "Lời mời chào" chưa đủ hấp dẫn?

Việc VNPost thoái vốn tại ngân hàng nằm trong kế hoạch thực hiện phương án cơ cấu lại khoản vốn góp trong lĩnh vực ngân hàng, bảo hiểm.

-

HDBank muốn mua lại một công ty chứng khoán vốn điều lệ hơn 1.000 tỷ đồng

Việc đầu tư vào công ty chứng khoán có thể giúp HDBank mở rộng và khai thác hiệu quả hơn nữa tệp khách hàng hiện hữu thông qua cung cấp các dịch vụ như: tư vấn phát hành, tư vấn tài chính, tái cấu trúc doanh nghiệp...

-

ACB bầu HĐQT nhiệm kỳ mới, đặt mục tiêu lợi nhuận tăng trưởng 17,2%

Đại hội đồng cổ đông 2023 của ACB đã bầu HĐQT và BKS nhiệm kỳ 2023 - 2028 và thông qua kế hoạch kinh doanh năm 2023 với mục tiêu LNTT đạt 20.058 tỷ đồng.

-

"Người nhà" Phó chủ tịch HDBank muốn bán hơn 4,4 triệu cổ phiếu

Ước tính ở vùng giá hiện tại, người nhà Phó chủ tịch HDBank có thể thu về khoảng 86 tỷ đồng nếu hoàn tất giao dịch.

-

Khối lượng trái phiếu doanh nghiệp quý I tăng cao sau khi có Nghị định 08

Theo Bộ Tài chính, trong quý I, khối lượng trái phiếu doanh nghiệp (TPDN) đã phát hành được 24.708 tỷ đồng, trong đó khối lượng phát hành kể từ ngày 6/3/2023 khi Nghị định 08/2023/NĐ-CP có hiệu lực là 23.825 tỷ đồng, tương đương 96% khối lượng.

-

Vi phạm phát hành trái phiếu và công bố thông tin, chứng khoán HD bị phạt gần 600 triệu đồng

Chứng khoán HD bị phạt do không bảo đảm các thông tin trong hồ sơ phát hành trái phiếu riêng lẻ chính xác, trung thực, có thể kiểm chứng được và có đầy đủ các nội dung theo quy định phải có trong hồ sơ.