SSI Research dự báo lợi nhuận quý IV của 3 ngân hàng tăng bằng lần

Báo cáo mới nhất từ SSI Research cho thấy dự báo lợi nhuận vượt trội trong quý IV ở 3 ngân hàng với mức tăng trưởng gấp nhiều lần so với cùng kỳ năm trước. Do sự cạnh tranh giữa các ngân hàng, NIM sẽ tiếp tục chịu áp lực trong quý IV/2024 và có thể sang cả năm 2025.

SSI Research dự báo lợi nhuận quý IV của 3 ngân hàng tăng bằng lần

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

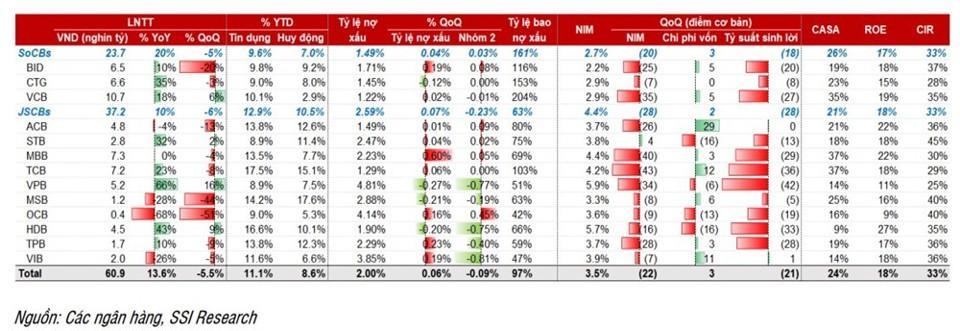

|Trong báo cáo cập nhật ngành ngân hàng mới đây, SSI Research đã đưa ra dự báo về kết quả kinh doanh trong quý IV/2024 và cả năm 2025 của 13 ngân hàng.

Áp lực tiếp tục đè nặng lên NIM trong quý IV

SSI Research nhận định quý III vừa qua của ngành ngân hàng chịu ảnh hưởng lớn từ biên lãi thuần (NIM) thấp hơn kỳ vọng, chủ yếu do sức ép cạnh tranh gia tăng. Tăng trưởng tín dụng đến cuối tháng 9 của các ngân hàng được theo dõi đạt 11,1% so với đầu năm và tăng 3% so với quý trước.

Quý III cũng chứng kiến NIM thu hẹp, đặc biệt tại nhóm ngân hàng cho vay mạnh vào lĩnh vực bất động sản, bao gồm cả chủ đầu tư và người mua nhà. Ngoài ra, các ngân hàng có tăng trưởng tín dụng yếu và nhóm ngân hàng quốc doanh đều ghi nhận biên lãi thuần suy giảm.

SSI Research cho biết nhu cầu tín dụng hiện đang phân mảnh và tăng chậm, buộc ngân hàng phải triển khai nhiều gói vay ưu đãi với lãi suất thấp. Cùng với đó, lãi suất cho vay khó tăng do cạnh tranh khốc liệt, trong khi lãi suất huy động có xu hướng tăng dần. Dù chất lượng tài sản nhìn chung suy yếu, nhưng tỷ lệ hình thành nợ xấu đã có dấu hiệu cải thiện.

Bước sang quý IV, SSI Research dự báo biên lãi thuần của các ngân hàng sẽ tiếp tục chịu áp lực lớn do cạnh tranh gay gắt. Tuy nhiên, đây cũng là thời điểm nhiều ngân hàng thúc đẩy tăng trưởng tín dụng, trích lập dự phòng và xử lý nợ xấu, với dự báo tỷ lệ nợ xấu sẽ giảm xuống 1,89%.

Dù vậy, SSI Research cảnh báo vẫn còn nhiều rủi ro tiềm ẩn liên quan đến tín dụng bất động sản, cho vay mua nhà và lĩnh vực năng lượng tái tạo. Theo đó, lợi nhuận trước thuế của các ngân hàng trong quý IV dự kiến sẽ đạt 66.481 tỷ đồng, tăng trưởng 14,5% so với cùng kỳ, với Vietcombank dẫn đầu nhóm quốc doanh và MB dẫn đầu nhóm cổ phần.

SSI Research đã điều chỉnh dự báo tăng trưởng lợi nhuận trước thuế cả năm 2024 xuống còn 13,3%, từ mức 16,9% đưa ra trước đây, phần lớn do biên lãi thuần thấp hơn dự kiến.

Các chuyên gia phân tích cũng nhận định rằng, mặc dù nền kinh tế đang phục hồi, nhu cầu tín dụng vẫn chưa đồng đều, đặc biệt là trong lĩnh vực bán lẻ. Để hỗ trợ, nhiều ngân hàng đã tung ra các gói vay với lãi suất thấp. Tuy nhiên, tăng trưởng tín dụng chỉ thực sự cải thiện vào các tháng cuối quý, nên tác động đến thu nhập lãi còn hạn chế.

Ngoài ra, các ngân hàng đang gặp khó khăn trong việc nâng lãi suất cho vay vì cạnh tranh ngày càng gay gắt, trong khi lãi suất huy động lại có xu hướng tăng. Một số ngân hàng cũng đã phải điều chỉnh lịch thanh toán cho khách hàng để phù hợp với tình hình tài chính của họ. Do đó, SSI Research điều chỉnh dự báo NIM năm 2024 xuống còn 3,48%, thấp hơn so với mức 3,64% trong dự báo trước đây.

Năm 2025 sẽ có nhiều dư địa hơn để cải thiện chất lượng tài sản

SSI Research dự báo rằng, năm 2025 sẽ là giai đoạn nhu cầu tín dụng tăng trưởng mạnh mẽ, đạt mức 16,4%, tạo cơ hội cho các ngân hàng tăng dần lãi suất cho vay nhằm theo kịp xu hướng tăng của lãi suất huy động.

Dù áp lực cạnh tranh về lãi suất vẫn sẽ còn tiếp diễn, nhưng dự kiến mức độ sẽ giảm bớt so với hiện tại. Điều này khiến các chuyên gia kỳ vọng biên lãi thuần (NIM) sẽ nhích nhẹ lên mức 3,52%, tăng 0,04 điểm %.

Về chất lượng tài sản, SSI Research cho rằng tỷ lệ hình thành nợ xấu đã chạm đỉnh vào nửa đầu năm 2024, tạo điều kiện cho ngân hàng cải thiện tài sản vào năm 2025. Theo ước tính, tỷ lệ nợ xấu của các ngân hàng sẽ giảm về mức 1,76% trong năm này.

Từ những yếu tố tích cực này, SSI Research dự báo lợi nhuận trước thuế của các ngân hàng theo dõi sẽ tăng trưởng ở mức 17,9% vào năm 2025./.

Từ khoá:

Tin liên quan

-

Thống đốc Ngân hàng Nhà nước trả lời chất vấn về những vấn đề "nóng" xoay quanh thị trường vàng

Trong phiên chất vấn, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng đã làm rõ những vấn đề nóng về quản lý thị trường vàng và ngoại hối. Thống đốc cũng chia sẻ về các biện pháp hỗ trợ vay vốn, miễn giảm lãi suất cho người dân và doanh nghiệp nhằm thúc đẩy phục hồi sản xuất, kinh doanh sau đại dịch Covid-19 và các đợt thiên tai.

-

Vốn ngân hàng đổ vào bất động sản chiếm 20% dư nợ nền kinh tế, Thống đốc Ngân hàng Nhà nước nói gì?

Các tổ chức tín dụng cấp tín dụng vào lĩnh vực nào và tỷ lệ là bao nhiêu, hoàn toàn phụ thuộc vào sự quyết định của tổ chức tín dụng, tùy thuộc vào nguồn vốn của họ huy động, Thống đốc Nguyễn Thị Hồng cho biết.

-

Doanh nghiệp cung cấp dịch vụ thương mại điện tử nước ngoài nộp thuế hơn 8.600 tỷ đồng

Theo thông tin từ Tổng cục Thuế (Bộ Tài chính), tính đến đầu tháng 10, các doanh nghiệp nước ngoài như Facebook, TikTok... đã nộp hơn 8.600 tỷ đồng tiền thuế.

-

Hàng loạt ngân hàng cảnh báo ngừng giao dịch với khách hàng chưa bổ sung thông tin sinh trắc học từ ngày 1/1/2025

Hàng loạt ngân hàng như: Agribank, Vietcombank, Sacombank, VPBank, SHB, ACB, OCB, Nam A Bank... đã gửi thông báo tương tự cập nhật giấy tờ và dữ liệu sinh trắc học để không bị gián đoạn dịch vụ.

-

Thống đốc NHNN: Cân nhắc can thiệp thị trường vàng, khó giảm tiếp lãi suất

Trong báo cáo gửi Quốc hội, Ngân hàng Nhà nước (NHNN) đã cho biết sẽ xem xét can thiệp vào thị trường vàng khi cần thiết, thực hiện một cách thận trọng về khối lượng và tần suất để đảm bảo sự ổn định cho thị trường.

-

Doanh nghiệp bất động sản phải trả nợ trái phiếu cao gấp hơn 3,5 lần so với ngân hàng trong 2 tháng cuối năm

Trong phần còn lại của năm 2024, tổng giá trị trái phiếu đến hạn là 56.887 tỷ đồng. 42,5% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản với khoảng 24.165 tỷ đồng, theo sau là nhóm ngân hàng với gần 6.858 tỷ đồng, tương đương 12,1%.

-

Chuyên gia: Giá vàng lao dốc mạnh sau khi ông Trump tái đắc cử "chỉ là phản ứng tức thời"

Chuyên gia nhìn nhận, việc giá vàng giảm mạnh sau khi ông Donald Trump tái đắc cử Tổng thống Mỹ chỉ là phản ứng tức thời, tuy nhiên khi nào giá vàng chạm đáy thì vẫn là câu hỏi.

-

Lãi suất cho vay mua nhà tháng 11/2024: Vay ngân hàng nào trả lãi thấp nhất?

Bước sang tháng 11/2024, lãi suất cho vay mua nhà tại các ngân hàng tiếp tục phân hóa mạnh; trong khi một số nhà băng niêm yết mức vay ưu đãi từ 5,5% cho khoản vay đủ 12 tháng thì số khác lại đẩy lên tới 7-8%/năm.

-

Ngân hàng nào dẫn đầu trên đường đua huy động vốn trong 9 tháng đầu năm 2024?

Trong 9 tháng đầu năm, riêng nhóm ngân hàng cổ phần quốc doanh BIDV, VietinBank và Vietcombank hút được thêm 309.400 tỷ đồng.

-

Thêm gần 900 triệu USD vốn ngoại đổ vào thị trường bất động sản Việt Nam trong tháng 10

Tính đến ngày 31/10/2024, ngành kinh doanh bất động sản đứng thứ hai về thu hút nguồn vốn đầu tư nước ngoài với gần 5,23 tỷ USD (tăng gần 900 triệu USD so với thời điểm cuối tháng 9), chiếm gần 19,2% tổng vốn đầu tư đăng ký, gấp 2,38 lần cùng kỳ.