Gửi tiết kiệm cuối tháng 8: Ngân hàng nào có lãi suất cao nhất?

Ngay từ đầu tháng 8 tới nay, các ngân hàng đua nhau tăng lãi suất tiền gửi tiết kiệm, mốc 6% xuất hiện tại nhiều nhà băng.

Gửi tiết kiệm cuối tháng 8: Ngân hàng nào có lãi suất cao nhất?

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

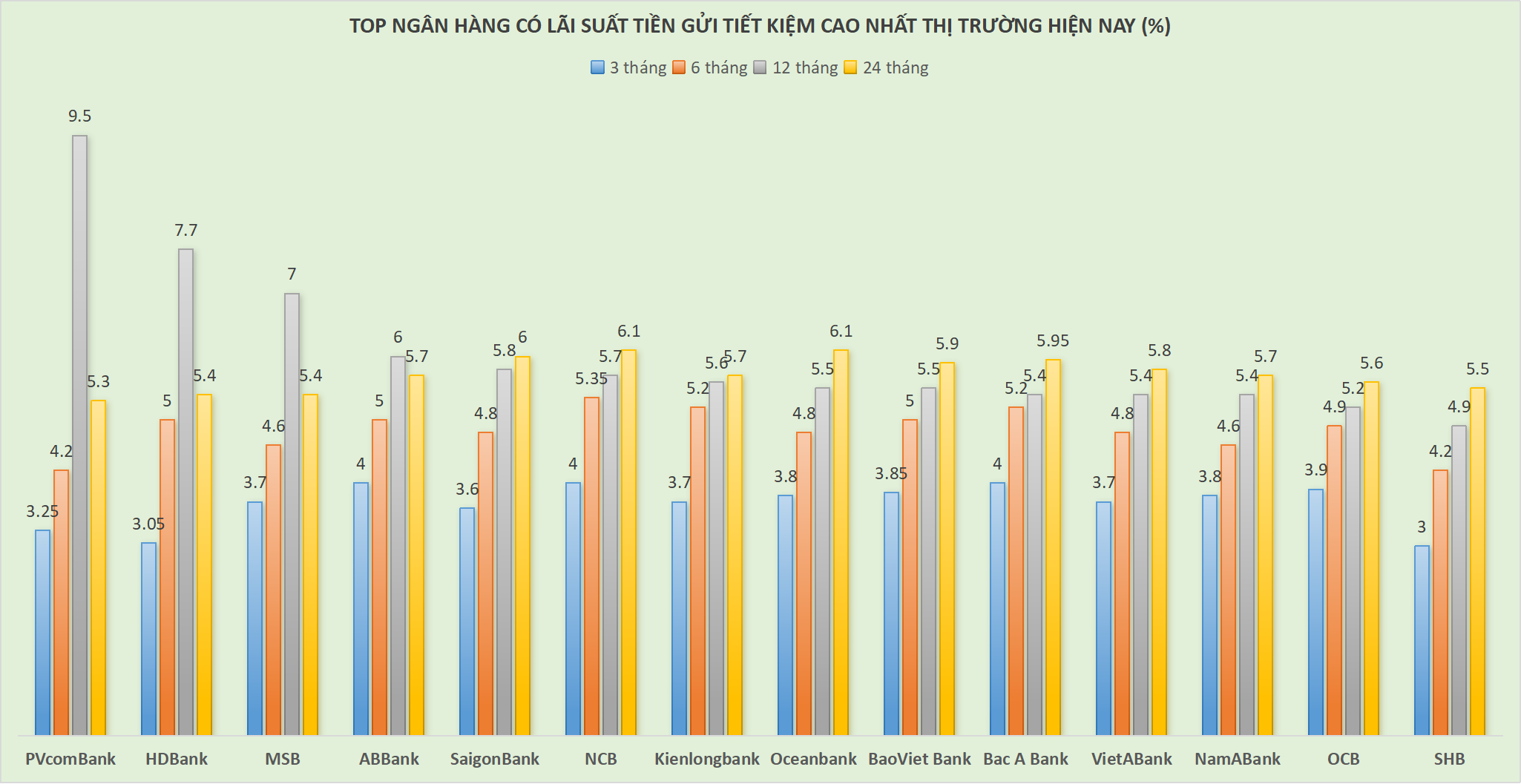

|Theo thống kê từ biểu lãi suất tại các ngân hàng, lãi suất PVcomBank hiện ở mức cao nhất thị trường, lên đến 9,5% cho kỳ hạn 12 tháng với số tiền gửi tối thiểu 2.000 tỷ đồng.

Tiếp theo là HDBank với mức lãi suất 8,1%/năm cho kỳ hạn 13 tháng và 7,7% cho kỳ hạn 12 tháng, điều kiện duy trì số dư tối thiểu 500 tỷ đồng. Ngân hàng này cũng áp dụng mức lãi suất 6% đối với kỳ hạn 18 tháng.

MSB cũng áp dụng mức lãi suất khá cao với lãi suất tiền gửi tại quầy ngân hàng lên tới 8%/năm cho kì hạn 13 tháng và 7% cho kỳ hạn 12 tháng. Điều kiện áp dụng là sổ tiết kiệm mở mới hoặc sổ tiết kiệm mở từ ngày 1/1/2018 tự động gia hạn có kỳ hạn gửi 12 tháng, 13 tháng và số tiền gửi từ 500 tỷ đồng.

Ngân hàng Dong A Bank có mức lãi suất tiền gửi, kỳ hạn 13 tháng trở lên, lãi cuối kỳ với khoản tiền gửi 200 tỷ đồng trở lên áp dụng mức lãi suất 7,5%/năm. NCB và OceanBank áp dụng mức lãi suất 6,1% cho kỳ hạn 24 tháng.

ABBank áp dụng lãi suất 6% cho kỳ hạn 12 tháng, BVBank cũng áp dụng lãi suất 6%, kỳ hạn 24 tháng và 12 tháng, SaigonBank áp dụng mức lãi suất 6% cho kỳ hạn 13, 18 và 24 tháng, mức 6,1% cho kỳ hạn 36 tháng.

Theo thống kê, từ đầu tháng 8 đến nay có 13 ngân hàng tăng lãi suất huy động, bao gồm: Agribank, Eximbank, HDBank, Sacombank, Saigonbank, TPBank, CBBank, VIB, DongA Bank, VPBank, Techcombank, VietBank và SHB. Trong đó, Sacombank, VietBank, DongA Bank là ngân hàng đã có hai lần tăng lãi suất trong thời gian này.

Ngược lại, Bac A Bank, SeABank và OCB là những ngân hàng bất ngờ giảm lãi suất huy động, trong đó SeABank đã hai lần giảm lãi suất.

Trong tuần vừa qua, thông qua nghiệp vụ bán hẳn, NHNN hút 24.800 tỷ đồng (kỳ hạn 14 ngày, lãi suất 4,25%), trong khi 58.750 tỷ đồng phát hành trước đó đã đáo hạn. Đồng thời, NHNN tiến hành mua kỳ hạn 50.925 tỷ đồng (kỳ hạn 7 ngày, lãi suất 4,25%), trong khi 56.618 tỷ đồng phát hành trước đó đã đáo hạn.

Lãi suất liên ngân hàng qua đêm, 1 tuần, 2 tuần lần lượt tăng 0,17%; 0,18%; 0,06% lên 4,52%, 4,61%, 4,59%/năm.

Đáng chú ý, tỷ giá trung tâm giảm từ 24.260 xuống 24.254 VNĐ/USD. Tỷ giá tại các ngân hàng thương mại giảm từ 25.109 xuống 25.063 VNĐ/USD. Tính từ đầu năm, VNĐ mất giá 3,27% so với USD.

Áp lực tăng lãi suất vẫn còn

So với cùng kỳ các tháng trước, đà tăng lãi suất tiền gửi đã có dấu hiệu chậm lại cả về số lượng ngân hàng và tần suất điều chỉnh. Dù vậy, lãi suất huy động được dự báo vẫn chịu áp lực tăng trong những tháng cuối năm 2024.

Trong báo cáo phân tích mới công bố, Chứng khoán MB (MBS) cho rằng, trong bối cảnh tăng trưởng tín dụng đang tăng nhanh gấp 3 lần so với tốc độ tăng của huy động vốn, các ngân hàng ráo riết tăng lãi suất huy động nhằm nâng cao tính cạnh tranh của kênh tiết kiệm so với các kênh đầu tư khác trên thị trường.

Nhóm phân tích cho rằng lãi suất đầu vào sẽ tiếp tục tăng trong nửa sau năm 2024 do cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024 khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm.

"Chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 0,5 điểm %, quay về mức 5,2-5,5%/năm vào cuối năm 2024", báo cáo MBS viết.

Ông Đinh Đức Quang - Giám đốc Khối Kinh doanh tiền tệ, Ngân hàng UOB Việt Nam cho biết, mức lãi suất huy động hiện nay vẫn thấp hơn mức lãi suất trong những năm trước dịch bệnh, trong đó lãi suất cho các kỳ hạn dưới 6 tháng vẫn thấp hơn mức trần quy định. Từ quý II/2024, tình hình kinh tế đã có những bước cải thiện rõ rệt, do vậy mặt bằng lãi suất sẽ tìm đến điểm cân bằng mới.

“Chúng tôi dự báo mặt bằng lãi suất VND trong 6 tháng cuối năm vẫn có thể tiếp tục tăng nhẹ thêm 0,25-0,75% tạo ra đường cong lãi suất hài hòa cho các kỳ hạn 1-12 tháng ở mức khoảng từ 3-6% vào cuối năm 2024. Đây là mức khá hợp lý trong điều kiện vĩ mô ổn định, lạm phát đã và đang được kiểm soát quanh mức 4% và tỷ giá USD/VND có thể biến động 4-5% trong năm 2024”, ông Quang nhận định./.

-

Loạt doanh nghiệp bất động sản chi nghìn tỷ nắm cổ phần chi phối tại các ngân hàng

-

"Khẩu vị” của các ngân hàng khi rót 1,2 triệu tỷ đồng cho vay bất động sản

-

HDBank của tỷ phú Nguyễn Thị Phương Thảo “bội thu” từ trái phiếu

-

Lãi suất cho vay mua nhà tháng 8/2024: Xuất hiện ngân hàng niêm yết mức ưu đãi 0%

Từ khoá:

Tin liên quan

-

Đã thu hồi được 50.527 tỷ đồng tiền nợ thuế

Trong 7 tháng đầu năm, toàn ngành thuế đã thu hồi được 50.527 tỷ đồng tiền nợ thuế, tăng 26% so với cùng kỳ.

-

Loạt doanh nghiệp bất động sản chi nghìn tỷ nắm cổ phần chi phối tại các ngân hàng

Sau khi các ngân hàng công khai danh sách cổ đông sở hữu từ 1% vốn điều lệ, nhiều “đại gia” bất động sản là cổ đông lớn của các ngân hàng đã xuất hiện.

-

Loạt ngân hàng thay đổi nhân sự cấp cao, các phó tổng xin rời vị trí

Gần đây, các ngân hàng có sự thay đổi ở vị trí lãnh đạo khi các "sếp lớn" đồng loạt xin từ nhiệm, đột ngột từ chức.

-

Điểm tên những gia đình “lắm tiền nhiều của” tại các ngân hàng Việt

Mới đây, nhiều ngân hàng đã công bố danh sách cổ đông nắm giữ từ 1% cổ phần vốn điều lệ trở lên theo Luật Các tổ chức tín dụng sửa đổi, qua đó nhiều cổ đông kín tiếng được báo cáo sở hữu lượng lớn cổ phần các ngân hàng. Đáng chú ý, sau các đợt công bố trên, nhiều gia đình “quyền lực” lắm tiền nhiều của trong các nhà băng dần lộ diện.

-

"Khẩu vị” của các ngân hàng khi rót 1,2 triệu tỷ đồng cho vay bất động sản

Theo thống kê, lĩnh vực được các nhà băng ưu tiên rót vốn nhiều nhất trong thời gian qua là cho vay đầu tư kinh doanh bất động sản khác với tổng dư nợ 424.422 tỷ đồng.

-

HDBank của tỷ phú Nguyễn Thị Phương Thảo “bội thu” từ trái phiếu

Chỉ trong 2 ngày liên tiếp từ 31/7-1/8/2024, Ngân hàng TMCP Phát triển TP.HCM (HDBank, mã: HDB) đã thu về 5.700 tỷ đồng từ phát hành trái phiếu.

-

Miễn, giảm, gia hạn thuế, tiền thuê đất hơn 87.000 tỷ đồng

Bộ Tài chính cho biết, tổng số tiền đã miễn, giảm, gia hạn thuế, phí lệ phí và tiền thuê đất ước tính đến hết tháng 7 khoảng 87,2 nghìn tỷ đồng.

-

TP.HCM thu gần 8.000 tỷ đồng từ nhà và đất trong 7 tháng đầu năm

7 tháng đầu năm 2024, các khoản thu từ nhà và đất trên địa bàn thành phố đạt 7.941 tỷ đồng, tăng 147,7% so với con số 5.376 tỷ đồng của cùng kỳ năm 2023.

-

Sau thu về gần 23.700 tỷ đồng trái phiếu, ngân hàng của Chủ tịch Trần Hùng Huy lại muốn phát hành thêm 15.000 tỷ đồng

ACB dự kiến phát hành tối đa 150.000 trái phiếu trong 15 đợt với mệnh giá 100 triệu đồng/trái phiếu hoặc bội số của 100 triệu đồng.

-

Một nhà đầu tư duy nhất nắm hơn 1% vốn Vietcombank

Tính đến ngày 20/7/2024, “ông lớn” ngân hàng quốc doanh này chỉ có duy nhất một nhà đầu tư nắm hơn 1% vốn điều lệ là Quỹ đầu tư Chính phủ Singapore.

.jpg)