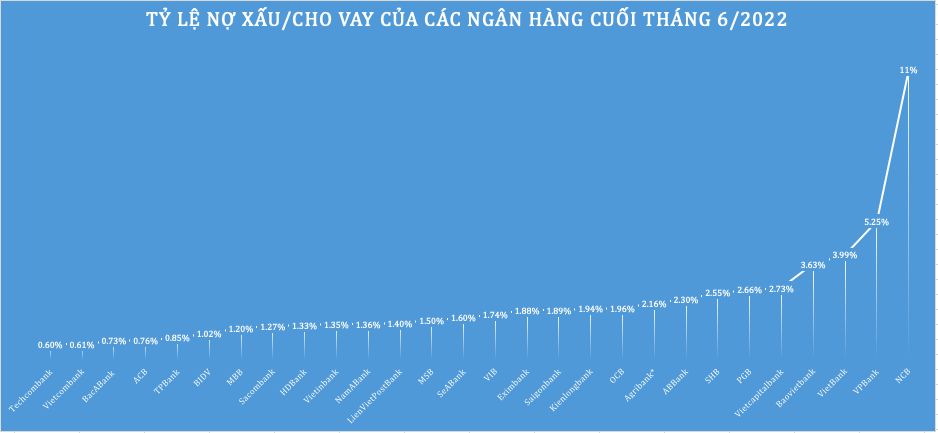

Cao nhất lên tới…11%

Thống kê số liệu BCTC quý 2/2022 của 28 ngân hàng cho thấy, quy mô nợ xấu đã tăng tới 20,3% chỉ trong vòng 6 tháng qua, từ mức 125,6 nghìn tỷ đồng lên hơn 151 nghìn tỷ đồng.

Trong đó, về cơ cấu nợ, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 6 cũng tăng tới 30,2% so với đầu năm, lên gần 81,5 nghìn tỷ đồng, chiếm 53,9% tổng nợ xấu, so với tỷ trọng 49,8% hồi đầu năm.

NCB là ngân hàng có nợ xấu tăng nhanh nhất trong 6 tháng qua, tới gần 4 lần, từ 1.249 tỷ đồng hồi đầu năm lên tới 4.900 tỷ đồng khi kết thúc quý 2. Trong đó, nợ xấu tăng đặc biệt mạnh ở nợ nhóm 4, tới 14,5 lần, nợ có khả năng mất vốn cũng tăng gấp 2,4 lần, lên 1.130 tỷ đồng.

Tỷ lệ nợ xấu/cho vay của ngân hàng, theo đó, bị kéo mạnh lên tới 11%, so với mức chỉ 3% hồi đầu năm. Điều này có nghĩa cứ mỗi 100 đồng cho vay ra thì có tới 11 đồng là nợ xấu. Đây cũng là ngân hàng đang sở hữu tỷ lệ nợ xấu cao nhất hệ thống.

Tại VPBank, nợ xấu cũng tăng mạnh trong kỳ khảo sát khi mảng tiêu dùng (FE Credit) bị ảnh hưởng nặng bởi đại dịch.

Theo con số báo cáo, tổng nợ xấu của ngân hàng tính đến cuối tháng 6/2022 cũng tăng tới 27%, lên 20.625 tỷ đồng. Trong đó, nợ nhóm 5 tăng 2,4 lần lên 4.971 tỷ; nợ nhóm 4 tăng 20,7% lên 9.091 tỷ. Tỷ lệ nợ xấu/cho vay của ngân hàng theo đó tăng mạnh từ 4,57% lên 5,25%, là ngân hàng có tỷ lệ nợ xấu cao thứ hai, chỉ sau NCB.

Tương tự, tỷ lệ nợ xấu tại một ngân hàng khác là VietBank cũng tiếp tục có xu hướng tăng mạnh khi con số này tại báo cáo hợp nhất đang là 3,99% và tại ngân hàng mẹ là 3,91%. BaoVietBank cũng sở hữu tỷ lệ này ở mức cao là 3,63%, dù giảm khá mạnh so với mức 4,94% hồi đầu năm.

Tỷ lệ nợ xấu là một thước đo quan trọng đánh giá chất lượng tài sản của các nhà băng. Một khi không thể kiểm soát tỷ lệ này dưới mức “lằn ranh đỏ” 3%, ngân hàng sẽ bị vướng nhiều giới hạn hoạt động theo các quy định của Ngân hàng Nhà nước, như mở rộng chi nhánh, mua trái phiếu doanh nghiệp, cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu hay không được mua và nắm giữ cổ phiếu nhà băng khác...

Xét về quy mô, Agribank hiện đang giữ vị trí “quán quân” nợ xấu khi chỉ tính tại ngân hàng mẹ, con số này đã lên tới gần 30 nghìn tỷ đồng, tăng 22,1% so với đầu năm. Đứng ngay sau Agribank là VPBank với 20,6 nghìn tỷ đồng nợ xấu tính đến cuối tháng 6/2022, tăng 27% so với đầu năm.

Trong khi đó, về tốc độ gia tăng nợ xấu, bên cạnh trường hợp cá biệt NCB (tăng tới gần 4 lần) thì OCB, SHB và MB cũng là những cái tên gây chú ý khi quy mô nợ xấu tăng tới trên 50% chỉ trong 6 tháng qua, với mức tăng lần lượt 59%, 55,3% và 52,3%.

Áp lực tiếp tục tăng

Theo giới chuyên gia, áp lực nợ xấu sẽ còn tăng lên trong những tháng còn lại của năm 2022 khi các ngân hàng chấm dứt việc cơ cấu lại nợ cho khách hàng bị ảnh hưởng bởi đại dịch COVID-19 sau khi Thông tư 14 chính thức hết hiệu lực hồi cuối tháng 6 vừa qua.

Đối với các ngân hàng đã đã tăng trích lập dự phòng và cải thiện mạnh tỷ lệ bao phủ nợ xấu, giúp họ có bộ đệm dự phòng lớn, đây sẽ không hẳn là vấn đề lớn.

Tuy nhiên, rủi ro tín dụng sẽ lớn hơn đối với các ngân hàng yếu kém và các thành viên có bộ đệm dự phòng mỏng.

Điều đáng lưu ý, khảo sát cho thấy, các ngân hàng có tỷ lệ nợ xấu cao nhất lại là những thành viên sở hữu tỷ lệ bao phủ nợ xấu thấp nhất hệ thống.

Tại NCB, tỷ lệ bao phủ nợ xấu đến cuối tháng 6/2022 mới chỉ ở mức 18% (giảm tới 38 điểm % so với đầu năm), tức với mỗi đồng nợ xấu, ngân hàng mới chỉ có 0,18 đồng để dự phòng. Tương tự, tỷ lệ này tại Baovietbank mới chỉ dừng ở mức 28%, tại VietBank và PGBank là 37%,…

Châu Giang