Nợ xấu của nhiều ngân hàng đang ở đỉnh

Theo thống kê, hiện nay tỷ lệ nợ xấu (NPL) của top 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% tại cuối quý 3/2023 - mức cao nhất kể từ năm 2017.

Nợ xấu của nhiều ngân hàng đang ở đỉnh

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|Thông tin trên được Vndirect cho biết tại Báo cáo kết quả ngành ngân hàng quý 3/2023 với tiêu đề thấp hơn kỳ vọng.

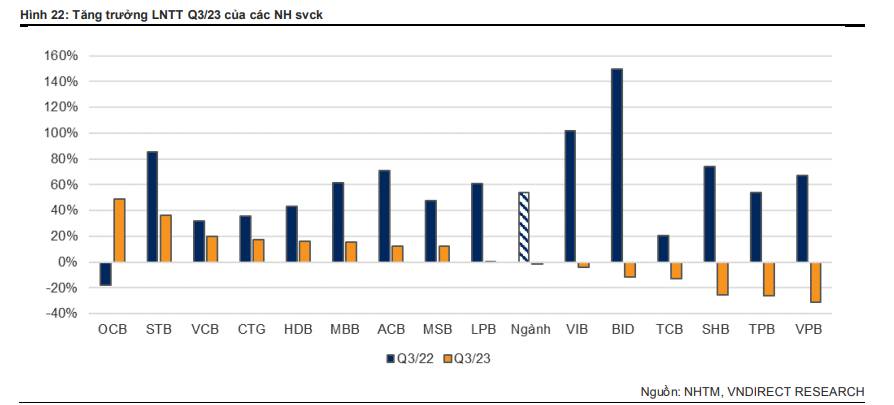

22/25 ngân hàng niêm yết có lợi nhuận sụt giảm

Tại báo cáo trên, Vndirect cho biết, đến cuối quý 3 vừa qua, tổng NIM của 25 ngân hàng niêm yết đã giảm 47 điểm cơ bản xuống 3,32% so với cùng kỳ (svck), với 22/25 ngân hàng có NIM giảm svck do tốc độ tăng lãi suất cho vay thấp hơn tốc độ tăng của chi phí huy động để hỗ trợ khách hàng, điều này phù hợp với khuyến nghị của NHNN.

Đáng chú ý, trong số các NHTMCP vốn hóa vừa và lớn, chỉ có STB, VIB và CTG là có khả năng duy trì NIM ổn định hoặc cao hơn svck. Đặc biệt, VIB và CTG đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao svck (các ngân hàng đã có tỷ lệ này thấp nhất kể từ 2022) trong cơ cấu nguồn vốn để giảm chi phí vốn (COF).

Với STB, không còn áp lực từ lãi dự thu đã thúc đẩy NIM tăng trưởng mạnh mẽ trong năm 2023. Trong khi đó, NIM của các NH có tỷ trọng sở hữu trái phiếu doanh nghiệp cao như VPB, TCB tiếp tục giảm nhiều nhất. Tuy nhiên, có một tín hiệu tích cực khi COF của cả ngành giảm 33 điểm cơ bản sv quý trước trong Q3/23, quý giảm sv quý trước đầu tiên kể từ quý 1/2022.

Điều này chủ yếu nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ CASA tăng cao hơn (từ 18,1% cuối quý 2/2022 lên 18,9% cuối quý 3/2023).

“Trong quý 4/2023, chúng tôi kỳ vọng COF sẽ giảm hơn nữa nhờ tiền gửi chi phí thấp sẽ chiếm tỷ trọng cao hơn trong cơ cấu nguồn vốn của các ngân hàng (lãi suất tiền gửi đã giảm đáng kể 40-100 điểm cơ bản ở tất cả các kỳ hạn trong quý 3/2023).

Tuy nhiên, NIM có thể sẽ không cải thiện ngay lập tức trong bối cảnh nhu cầu tín dụng còn yếu như hiện tại. Một số ngân hàng sở hữu tỷ trọng cho vay cá nhân cao và tỷ lệ huy động bằng đồng USD thấp sẽ có cơ hội cải thiện NIM tốt hơn”, báo cáo cho biết.

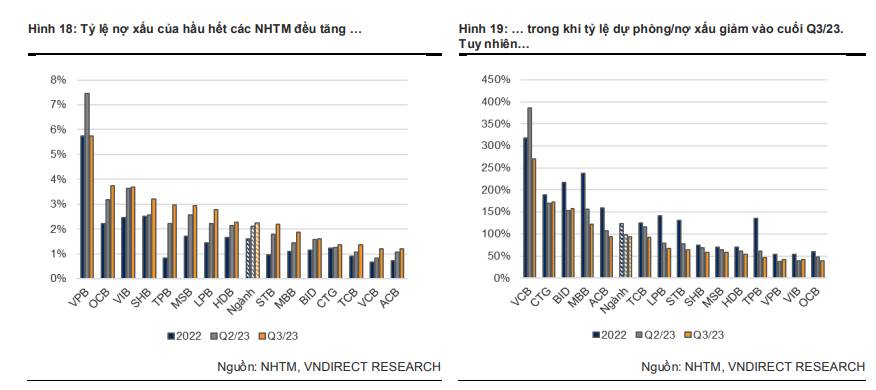

Nợ xấu đạt đỉnh

Theo báo cáo, tính đến cuối quý 3/2023, tỷ lệ nợ xấu (NPL) của top 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% - mức cao nhất kể từ năm 2017.

Tuy nhiên, tỷ lệ LLR chỉ giảm nhẹ xuống còn 94% vào cuối quý 3/2023 so với 98% vào cuối quý 2/2023 – bằng với mức cuối năm 2020, điều này cho thấy bộ đệm dự phòng tốt hơn của ngành trong những năm qua.

Ngoài ra, có một tín hiệu tích cực khi tổng % nợ nhóm 2 giảm đã xuống còn 2,3% vào cuối quý 3/2023 so với 2,5% vào cuối quý 2/2023, cho thấy sự hình thành nợ xấu đang chậm lại.

“Trong bối cảnh hoạt động kinh tế còn đang khó khăn, chúng tôi tin rằng chi phí dự phòng sẽ tiếp tục bào mòn lợi nhuận của các ngân hàng trong những quý tới”, Vndirect nhận định.

Vào cuối quý 3/2023, tăng trưởng tín dụng toàn hệ thống tăng 7,0% so với đầu năm - thấp hơn nhiều so với mức tăng trưởng tín dụng hệ thống 11,0% so với cùng kỳ năm 2022 nhưng đã tăng đáng kể từ mức 4,48% vào cuối tháng 8/2023.

Tăng trưởng tín dụng yếu là kết quả của nhu cầu tín dụng yếu do nền kinh tế vẫn chưa thực sự hồi phục và khẩu vị rủi ro cho vay của các ngân hàng thấp.

Tuấn Minh

Từ khoá:

Tin liên quan

-

Ngân hàng của Chủ tịch Trịnh Văn Tuấn thu về hơn 1.300 tỷ đồng trái phiếu sau khi công bố lãi lớn

Theo công bố, vào ngày 31/10, OCB đã phát hành thành công 850 trái phiếu mã OCBL2326010 và 500 trái phiếu mã OCBL2326011, mệnh giá 1 tỷ đồng/trái phiếu và thu về hơn 1.300 tỷ đồng.

-

Nhiều ngân hàng không đồng thuận giảm lãi suất cho vay mua nhà

Bước sang tháng 11, trong khi một số ngân hàng tiếp tục điều chỉnh giảm lãi suất cho vay mua nhà thì tại một số nhà băng khác, mức lãi suất cho vay với phân khúc này hầu như không có sự điều chỉnh.

-

Mới giải ngân được 105 tỷ gói 120.000 tỷ đồng, Thống đốc Ngân hàng Nhà nước nói gì?

Theo Thống đốc NHNN, việc giải ngân còn hạn chế là do nguồn cung nhà thuộc đối tượng hạn chế. Nhu cầu nhà ở lớn nhưng nhu cầu đi vay để mua nhà lại là vấn đề người dân cân nhắc kĩ lưỡng. Thêm nữa, điều kiện cho vay còn những điểm chưa phù hợp.

-

Phó Thống đốc: Tất cả các ngân hàng cho vay với lãi suất 9% đã được chỉ rõ

Có những ngân hàng hiện nay mức cho vay bình quân còn cao khoảng 9%, trên 9%. Tất cả những ngân hàng này cũng đã được chỉ rõ và cũng đã yêu cầu phải tìm mọi biện pháp để giảm lãi suất.

-

Đã phát hành được 179,5 nghìn tỷ trái phiếu doanh nghiệp riêng lẻ sau Nghị định 08

Trong 10 tháng đầu năm, có 70 doanh nghiệp phát hành với khối lượng 180,4 nghìn tỷ đồng (giảm 45,1% so với cùng kỳ năm 2022); khối lượng mua lại trước hạn là 190,7 nghìn tỷ đồng (tăng 30,2% so với cùng kỳ năm 2022). Kể từ khi Nghị định 08/2023/NĐ-CP có hiệu lực thi hành (5/3/2023), khối lượng phát hành là 179,5 nghìn tỷ đồng.

-

Lãi suất huy động đã thấp hơn mặt bằng trong dịch Covid

Trong tháng 10, lãi suất huy động (LSHĐ) 12 tháng (mẫu theo dõi của BVSC) trung bình đạt 5,61%, giảm thêm 17 điểm cơ bản so với trung bình hồi tháng 9. Mặt bằng lãi suất huy động hiện tại thậm chí đã thấp hơn mức thấp nhất trong giai đoạn đại dịch Covid-19.

-

Techcombank thu về 1.500 tỷ đồng trái phiếu sau khi công bố lợi nhuận lao dốc

Theo công bố, trong ngày 31/10/2023, nhà băng này đã phát hành thành công 1.500 trái phiếu mã TCBL2325007, mệnh giá 1 tỷ đồng/trái phiếu, tương đương với số tiền thu về là 1.500 tỷ đồng.

-

Ngân hàng “ôm” nhiều trái phiếu nhất lại thu thêm 1.000 tỷ đồng từ trái phiếu

Theo công bố, trong ngày 25/10 vừa qua, nhà băng này đã phát hành thành công 1.000 trái phiếu mã MBBL2330005, mệnh giá 1 tỷ đồng/trái phiếu và thu về 1.000 tỷ đồng.

-

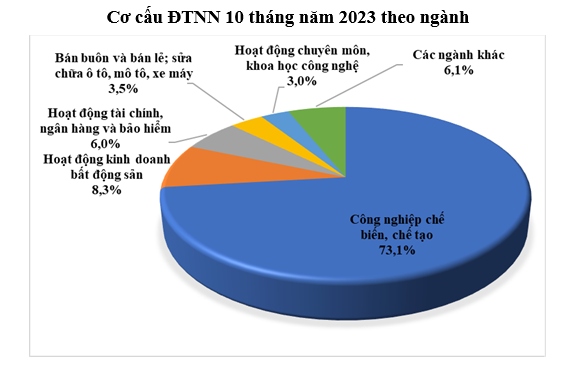

Vốn ngoại đổ vào thị trường bất động sản giảm mạnh trong khi các ngành khác tăng đột biến

Tính đến ngày 20/10, ngành kinh doanh bất động sản chỉ thu được gần 2,14 tỷ USD vốn đầu tư nước ngoài, chiếm hơn 8,3% tổng vốn đầu tư đăng ký, giảm 44,8% so với cùng kỳ. Đáng chú ý, trong khi nguồn vốn nước ngoài đổ vào thị trường bất động sản giảm mạnh thì các ngành nghề khác lại tăng đột biến.

-

Chính sách mới về tiền thuê đất, phí, tiền lương có hiệu lực từ tháng 11/2023

Một số chính sách mới về tiền thuê đất, phí, tiền lương sẽ có hiệu lực từ tháng 11/2023.