Gần 2 tháng triển khai, gói tín dụng 120.000 tỷ đồng vẫn chưa có dư nợ

Đến nay Ngân hàng Nhà nước chưa nhận được danh mục các dự án theo hướng dẫn của Bộ Xây dựng. Do đó, mặc dù được triển khai từ 01/04/2023 nhưng đến nay chưa phát sinh dư nợ thuộc chương trình cho vay gói 120.000 tỷ đồng.

Gần 2 tháng triển khai, gói tín dụng 120.000 tỷ đồng vẫn chưa có dư nợ

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

|

Sáng nay (19/5), Bộ Xây dựng đã tổ chức Hội nghị triển khai Đề án “Đầu tư xây dựng ít nhất 1 triệu căn hộ nhà ở xã hội cho đối tượng thu nhập thấp, công nhân khu công nghiệp giai đoạn 2021 - 2030”.

Phát biểu tại hội nghị trên, ông Nguyễn Xuân Bắc, Phó Vụ trưởng Vụ tín dụng các ngành kinh tế Ngân hàng Nhà nước cho biết, việc triển khai chương trình cho vay 120.000 tỷ đồng vẫn còn gặp không ít rủi ro, theo TTXVN.

Hiện nay, nguồn cung nhà ở xã hội, nhà ở công nhân còn hạn chế do những khó khăn, vướng mắc như liên quan tới việc lựa chọn chủ đầu tư dự án nhà ở xã hội; quỹ đất dành cho nhà ở xã hội; ưu đãi dành cho chủ đầu tư xây dựng nhà ở xã hội còn chưa thực sự thu hút; việc xác định giá bán nhà ở xã hội... Những vướng mắc này có thể ảnh hưởng đến nguồn cung nhà ở xã hội cũng như đến tiến độ triển khai dự án.

Cũng theo ông Bắc, đến nay Ngân hàng Nhà nước vẫn chưa nhận được danh mục các dự án theo hướng dẫn của Bộ Xây dựng tại Công văn số 1551/BXD-QLN hướng dẫn về xác định danh mục dự án, đối tượng, điều kiện, tiêu chí vay ưu đãi phát triển nhà ở xã hội, nhà ở công nhân, cải tạo, xây dựng lại chung cư. Do đó, mặc dù được triển khai từ 01/04/2023 nhưng đến nay chưa phát sinh dư nợ thuộc chương trình cho vay gói 120.000 tỷ đồng.

Ngoài ra, quy định về điều kiện được mua nhà ở xã hội hiện nay cũng đang gặp nhiều ý kiến phản ánh, như: điều kiện về cư trú, thu nhập thuộc diện không phải đóng thuế thu nhập cá nhân không còn phù hợp trong bối cảnh giá nhà ngày một tăng cao.

“Những khó khăn, vướng mắc này cũng sẽ là những nguyên nhân chính, ảnh hưởng tới khả năng hấp thụ chương trình tín dụng 120.000 tỷ đồng”, ông Bắc bày tỏ.

Trước tình trạng trên, đại diện Ngân hàng Nhà nước kiến nghị, để chương trình cho vay 120.000 tỷ đồng thực sự đi vào đời sống, góp phần vào mục tiêu xây dựng ít nhất 1 triệu căn nhà ở xã hội, nhà ở cho công nhân đến năm 2030, cần có sự phối hợp của các bộ, ngành, địa phương.

Theo đó, các bộ, ngành cần rà soát, sửa đổi văn bản pháp luật liên quan để tháo gỡ vướng mắc về mặt pháp lý, trình tự, thủ tục trong đầu tư, xây dựng nhà ở xã hội, nhà ở công nhân, tăng nguồn cung phân khúc bất động sản này cho thị trường, đáp ứng nhu cầu thực của người dân.

Bên cạnh đó, UBND các địa phương cần quan tâm, bố trí quỹ đất để phát triển nhà ở xã hội; sớm công bố danh mục các dự án để các đối tượng thụ hưởng có điều kiện tiếp cận vốn vay tại các ngân hàng thương mại.

Đồng thời, đẩy mạnh tuyên truyền tới chủ đầu tư các dự án nhà ở xã hội, nhà ở công nhân cũng như người dân trên địa bàn về chương trình cho vay 120.000 tỷ đồng để nắm bắt và tiếp cận.

Ngân hàng Nhà nước cũng yêu cầu các Ngân hàng thương mại thường xuyên cập nhật, theo dõi tình hình triển khai danh mục các dự án nhà ở xã hội trên địa bàn; đẩy mạnh truyền thông về chương trình cho vay 120.000 tỷ đồng tới khách hàng.

Liên quan đến gói tín dụng này, trước đó, ngày 1/4, Ngân hàng Nhà nước Việt Nam (NHNN) đã ban hành Văn bản số 2308/NHNN-TD gửi các ngân hàng thương mại (NHTM), NHNN chi nhánh tỉnh, thành phố hướng dẫn một số nội dung và yêu cầu triển khai Chương trình cho vay nhà ở xã hội, nhà ở công nhân, cải tạo, xây dựng lại chung cư cũ theo Nghị quyết số 33/NQ-CP của Chính phủ.

Sau hướng dẫn của Ngân hàng Nhà nước cho tới nay đã có 2 trong số 4 NHTM Nhà nước, gồm Agribank và Vietcombank công bố triển khai chương trình cho vay nhà ở xã hội theo Nghị quyết 33 của Chính phủ.

-

Techcombank chi 1.000 tỷ đồng mua lại trước hạn một lô trái phiếu

-

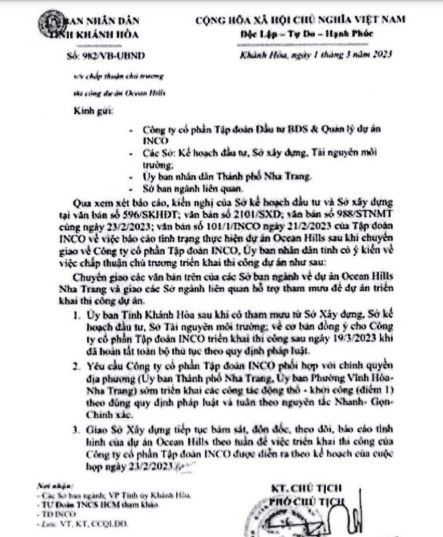

Khánh Hòa kiểm tra, xử lý nghiêm văn bản giả mạo liên quan đến dự án Ocean Hills

-

Đà Nẵng Times Square: Gần 4.000m2 Condotel được chuyển thành chung cư

-

Thaco của tỷ phú Trần Bá Dương báo lãi gần 7.500 tỷ đồng trong năm nhiều doanh nghiệp gặp khó

-

Đất Xanh của ông Lương Trí Thìn tính huy động nghìn tỷ của cổ đông để trả nợ cho công ty con

Tin liên quan

-

Techcombank chi 1.000 tỷ đồng mua lại trước hạn một lô trái phiếu

Đến cuối tháng 3, Techcombank đang nắm 98,2 nghìn tỷ đồng trái phiếu, giảm nhẹ 4,6% so với đầu năm; trong đó, ngân hàng đang có 31,1 tỷ đồng trái phiếu Chính phủ (giảm 15,2%), 28,2 tỷ đồng trái phiếu do các TCTD khác phát hành (giảm 17,7%) và gần 37,8 nghìn tỷ đồng TPDN (giảm 7,9% so với đầu năm).

-

NHNN sẽ cân nhắc giảm lãi suất điều hành để hỗ trợ doanh nghiệp

Thống đốc Nguyễn Thị Hồng cho biết, thời gian tới, NHNN sẽ cân nhắc điều kiện nếu được thì sẽ giảm lãi suất điều hành, đồng hành cùng doanh nghiệp và người dân, tiết kiệm chi phí để giảm lãi suất.

-

SeABank ra mắt thẻ tín dụng cao cấp Signature dành cho khách hàng ưu tiên SeAPremium

Ngân hàng TMCP Đông Nam Á (SeABank, mã chứng khoán SSB) với sự hỗ trợ từ VISA, chính thức ra mắt dòng thẻ tín dụng cao cấp Signature dành riêng cho khách hàng ưu tiên SeAPremium của SeABank.

-

Ngân hàng nào “dẫn đầu” về tỷ lệ nợ xấu 3 tháng đầu năm?

Hiện, NCB đang là ngân hàng có tỷ lệ nợ xấu/cho vay cao nhất hệ thống, tới 23%, tức cứ mỗi 100 đồng cho vay ra thì có tới 23 đồng trở thành nợ xấu.

-

NIM của loạt ngân hàng TCB, TPB, VPB, MBB… giảm sốc do đâu?

Trong quý 1/2023, NIM (biên lãi thuần) của một số ngân hàng thương mại như TCB, TPB, VPB, MBB… giảm mạnh do trái phiếu doanh nghiệp và cho vay tiêu dùng - 2 lĩnh vực có lợi suất cao hơn các khoản vay thông thường đang khó khăn.

-

Cùng bán vàng, DOJI và PNJ “khoe” lãi nghìn tỷ, riêng “ông lớn” SJC chỉ vỏn vẹn 48,5 tỷ đồng

Việc giá vàng miếng lập đỉnh lịch sử đã giúp các “ông lớn” vàng bạc ghi nhận doanh thu cao kỷ lục, từ đó mang về lãi lớn.

-

Chi tiêu của những người giàu nhất Việt Nam giảm mạnh

Nhóm giàu nhất và nghèo nhất năm 2022 có phần được cải thiện so với năm 2020 (chênh lệch năm 2020 là 5,7 lần) trong đó chủ yếu là do chi tiêu đời sống của nhóm giàu nhất giảm mạnh (5,7 triệu năm 2020 giảm còn 4,1 triệu năm 2022).

-

VietABank: Tổng tài sản giảm 9,9% và cổ phiếu có giá thấp nhất ngành ngân hàng

Hiện nay, cổ phiếu VAB của Ngân hàng TMCP Việt Á (VietABank) đạt 7.400 đồng/cổ phiếu, thấp nhất trong 27 cổ phiếu ngân hàng.

-

Tiền gửi của khách hàng tại HDBank bất ngờ tăng 15,8% trong quý 1

Với 34.006 tỷ đồng tăng thêm trong quý 1, tiền gửi của khách hàng tại HDBank đã tăng 15,8% giúp ngân hàng này có tăng trưởng tiền gửi đứng thứ hai trong ngành.

-

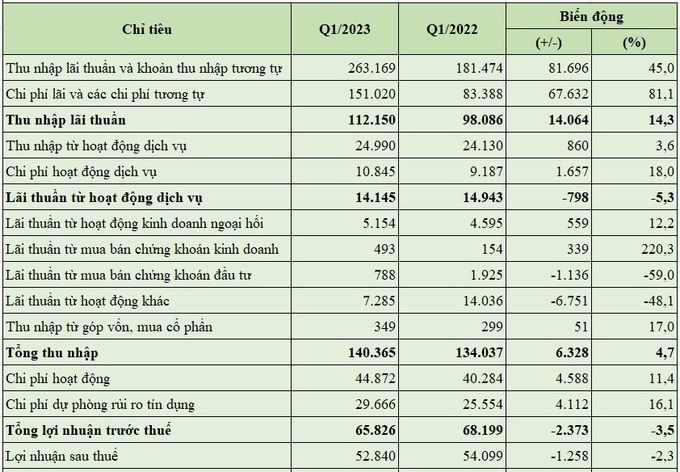

Quý 1/2023, lợi nhuận trước thuế của 27 ngân hàng đạt 65.826 tỷ đồng, giảm 3,5%

Lợi nhuận trước thuế trong quý 1 của 27 ngân hàng niêm yết đạt 65.826 tỷ đồng, mặc dù giảm 3,5% YoY nhưng đây là quý mà lợi nhuận cao thứ hai trong lịch sử.