Đã đến lúc xem xét bỏ việc cấp room tín dụng?!

Nhiều năm trước đây, các ngân hàng tăng trưởng tín dụng khá mạnh, có nơi trên 50% bởi ngân hàng nào tăng trưởng tín dụng cao thì lợi nhuận cũng nhiều. Thế nhưng những năm gần đây, tăng trưởng tín dụng hết sức khó khăn, không phải muốn tăng là tăng, theo chuyên gia.

Đã đến lúc xem xét bỏ việc cấp room tín dụng?!

|Thị trường bất động sản

|Giá nhà đất

|Chính sách bất động sản

|Dự án mới

|Xu hướng đầu tư bất động sản

|Bất động sản xanh

|Nguồn cung và cầu

|Bất động sản nghỉ dưỡng

|Tỷ suất lợi nhuận

|Tình trạng pháp lý

|Nhà ở xã hội

|Bất động sản công nghiệp

|Hà Nội

|Hưng Yên

|Bắc Ninh

|Bình Dương

|Hồ chí Minh. Bất động sản

|Mua bán nhà đất

|Chung cư

|Đất nền

|Căn hộ cao cấp

|Khu đô thị

|Nhà phố

|Đầu tư bất động sản

|Cho thuê nhà

|Văn phòng cho thuê

|Sổ đỏ

|sổ hồng

|Dự án bất động sản

|Phân lô bán nền

|Tư vấn bất động sản

|Môi giới nhà đất

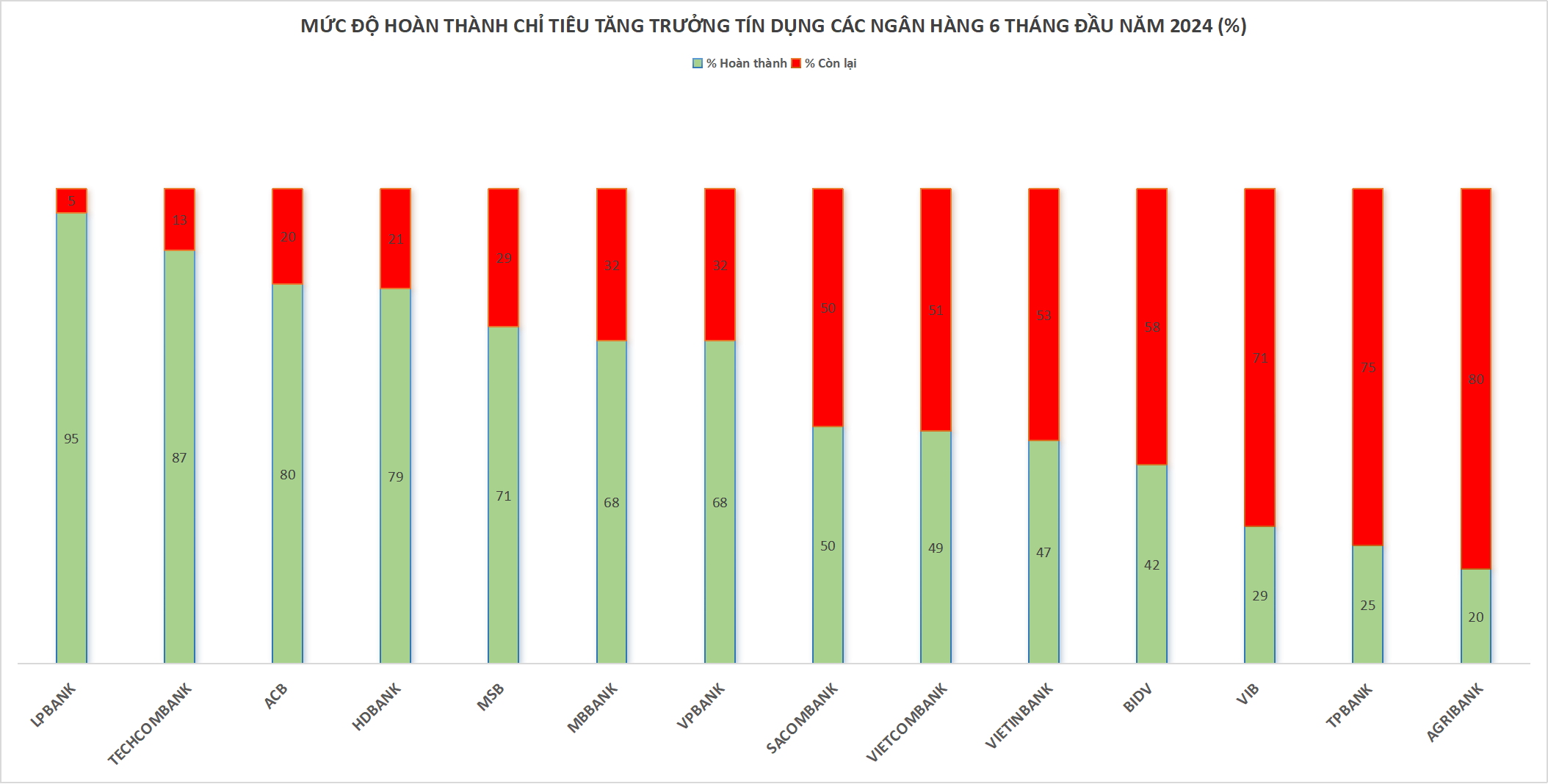

|Ngân hàng Nhà nước mới đây thông báo, kể từ ngày 28/8/2024, tổ chức tín dụng có tốc độ tăng trưởng tín dụng năm 2024 đạt từ 80% chỉ tiêu đã thông báo đầu năm 2024 sẽ được chủ động điều chỉnh tăng thêm dư nợ tín dụng dựa trên cơ sở điểm xếp hạng của tổ chức tín dụng. Việc bổ sung hạn mức này là sự chủ động của NHNN mà các tổ chức tín dụng không cần phải đề nghị.

Quyết định này được đưa ra trong bối cảnh tăng trưởng thấp hơn nhiều so với chỉ tiêu định hướng đầu năm.

Theo báo cáo của NHNN, tính đến ngày 26/8, tín dụng toàn hệ thống tăng 6,63% so với cuối năm 2023. Ước tính dư nợ tín dụng toàn nền kinh tế đã tăng thêm khoảng 900.000 tỷ đồng. Trong đó, tính riêng giai đoạn từ cuối quý II đến ngày 26/8, tín dụng đã tăng thêm gần 72.000 tỷ đồng.

Liên quan đến việc này, trong báo cáo vừa công bố, VPBanks đánh giá, chính sách này sẽ là động lực cho các ngân hàng cạnh tranh hơn nữa trong việc giành room tín dụng và thị phần. Do đó, chính sách lãi suất sẽ có xu hướng ưu đãi hơn, có lợi cho người đi vay nhưng có thể sẽ phải đánh đổi bằng thu nhập lãi thuần giảm nhẹ.

VPBanks cho biết, các ngân hàng đã hoàn thành mức 80% trở lên như ACB, HDBank, LPBank, Techcombank sẽ được tăng lên mức 18-18,7% room tín dụng.

Cụ thể, kết thúc 6 tháng đầu năm, tăng trưởng tín dụng LPBank đạt 15,2%, hoàn thành 95% chỉ tiêu của NHNN giao cho nhà băng này hồi đầu năm (16%).

Techcombank hoàn thành 87% chỉ tiêu trong 6 tháng đầu năm với mức tăng trưởng tín dụng là 14,2%. Trong khi ACB hoàn thành 80% chỉ tiêu, có mức tăng trưởng tín dụng là 12,8%.

HDBank ngấp nghé ngưỡng 80% thời điểm cuối tháng 6/2024 với mức tăng trưởng tín dụng là 12,5%.

VPBankS cũng lưu ý, đây mới là số liệu tăng trưởng tín dụng cập nhật đến cuối tháng 6/2024. Số lượng nhà băng đạt được điều kiện hoàn thành 80% chỉ tiêu tín dụng của cả năm cập nhật đến cuối tháng 8 có thể sẽ lớn hơn nhiều.

Về tăng trưởng tín dụng toàn ngành, tín dụng toàn hệ thống đến gần cuối tháng 8/2024 tăng 6,63% so với cuối năm ngoái. Mục tiêu của ngành ngân hàng đưa ra và Chính phủ là 15%, tương đương với việc đẩy 8,37% đến hết năm.

Theo VPBanks, nếu các ngân hàng đẩy được 90% room tín dụng được giao từ đầu năm, NHNN không tăng lãi suất điều hành, GDP đạt 6%, tăng trưởng tín dụng toàn ngành có thể đạt 14,83%.

Nên xem xét bỏ room tín dụng

Đánh giá về việc điều chỉnh hạn mức tín dụng của các nhà băng, trao đổi với người viết, TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, đây là minh chứng cho việc đã đến lúc bỏ quản lý tín dụng bằng hình thức cấp hạn mức.

Theo TS. Hiếu, nhiều năm trước đây, các ngân hàng tăng trưởng tín dụng khá mạnh, có nơi trên 50% bởi ngân hàng nào tăng trưởng tín dụng cao thì lợi nhuận cũng nhiều. Thế nhưng những năm gần đây, tăng trưởng tín dụng hết sức khó khăn, không phải muốn tăng là tăng.

"Vấn đề ở đây là việc kiểm soát tín dụng dựa vào các chỉ số, chỉ tiêu buộc ngân hàng phải đáp ứng. Chẳng hạn, ngân hàng tăng trưởng tín dụng làm sao vẫn đảm bảo an toàn vốn với tỷ lệ 8%, đảm bảo tỷ lệ dư nợ tín dụng trên huy động vốn 80%, tỷ lệ vốn ngắn hạn cho vay trung dài hạn, cũng như kiểm soát tỷ lệ cho vay của các bên liên quan… Chính vì vậy, NHNN cũng không cần quản lý hành chính theo hình thức cấp hạn mức tín dụng hằng năm cho các ngân hàng", ông Nguyễn Trí Hiếu cho hay.

Lý giải rõ hơn, ông Hiếu cho biết, hiện nay, mức tăng trưởng tín dụng không đồng đều giữa các ngân hàng. Để tối ưu mức tăng trưởng tín dụng trong năm nay, có thể chuyển hạn mức tín dụng từ những ngân hàng tăng trưởng tín dụng quá thấp sang các ngân hàng có năng lực phát triển kinh doanh và khả năng quản trị tốt.

Theo vị chuyên gia, những ngân hàng đang trong quá trình tái cơ cấu hoặc có thay đổi kế hoạch kinh doanh theo điều kiện mới có thể ưu tiên việc xử lý nợ xấu hơn là tăng tốc giải ngân nên tăng trưởng tín dụng ở mức thấp. Một số ngân hàng do vướng nợ xấu hoặc chưa tìm được cơ hội kinh doanh và đối tượng khách hàng tốt nên tạm giãn kế hoạch giải ngân. Nếu vì chỉ tiêu đã được giao từ đầu năm mà các ngân hàng cố giải ngân thì có thể dẫn đến những rủi ro với chất lượng tài sản, đáng ngại nhất là nợ xấu tăng nhanh.

Ngược lại, những ngân hàng có lợi thế về một lĩnh vực nhất định và gặp cơ hội tăng trưởng tốt thì việc tăng tốc tín dụng là cần thiết. Chẳng hạn, trong bối cảnh nhu cầu thế giới phục hồi, doanh nghiệp xuất nhập khẩu tăng tốc sản xuất hàng hóa, các ngân hàng có lợi thế trong cho vay lĩnh vực xuất nhập khẩu sẽ hưởng lợi nên có thể bung mạnh tín dụng để đón cơ hội thời cuộc.

Do đó, ông Hiếu đề xuất, đã đến lúc bỏ quy định về room tín dụng để từng ngân hàng có thể cho vay theo khả năng tiếp cận thị trường và nguồn vốn huy động được.

"Dù bỏ chỉ tiêu tín dụng với từng ngân hàng, song NHNN vẫn có thể kiểm soát tổng mức tăng trưởng tín dụng của toàn hệ thống bằng việc yêu cầu các tổ chức tín dụng báo cáo định kỳ về mức giải ngân, đồng thời kiểm soát chặt các chỉ tiêu về an toàn vốn và thanh khoản, chẳng hạn giám sát chặt việc sử dụng vốn ngắn hạn cho vay trung và dài hạn, khống chế tỷ lệ dư nợ so với tổng huy động…", TS. Nguyễn Trí Hiếu nói./.

Từ khoá:

Tin liên quan

-

Loạt “ông lớn” ngân hàng miệt mài rao bán “cắt lỗ” bất động sản để thu hồi vốn nhưng không ai mua, vì sao?

Việc đổ vốn cho vay và “ôm” nhiều tài sản thế chấp là bất động sản khiến cho nợ xấu gia tăng tại nhiều ngân hàng, điều này buộc các nhà băng phải liên tục rao bán tài sản bảo đảm với mức chiết khấu hấp dẫn nhưng thanh khoản cũng không hề dễ.

-

Kinh tế Việt Nam được dự báo tăng 6,1% trong năm 2024

Ngân hàng Thế giới (WB) tại Việt Nam dự báo kinh tế Việt Nam sẽ tăng trưởng 6,1% trong năm 2024 và tiếp tục đạt mức 6,5% trong hai năm 2025 và 2026.

-

Hơn 2.000 căn hộ chung cư đủ điều kiện mở bán đang bị thế chấp ở ngân hàng

Hiện có khoảng 2.033 căn hộ chung cư thuộc dự án Khu căn hộ cao tầng thuộc dự án Khu đô thị thương mại và dịch vụ thể thao cao cấp New Town; Tổ hợp khách sạn và căn hộ P.A Tower đủ điều kiện đưa vào kinh doanh. Tuy nhiên, chủ đầu tư đang thế chấp quyền sử dụng đất hoặc dự án hoặc nhà ở hình thành trong tương lai tại dự án.

-

Rót hơn 1,2 triệu tỷ đồng vào thị trường bất động sản, nhà băng nào đang cho vay nhiều nhất?

Thời gian qua, NHNN đã có nhiều chỉ đạo các tổ chức tín dụng thực hiện các giải pháp thúc đẩy tín dụng bất động sản, tạo điều kiện tháo gỡ những khó khăn cho các dự án bất động sản. Nhờ vậy, tỷ lệ cho vay hoạt động kinh doanh bất động sản sau 6 tháng đầu năm tại một số ngân hàng như HDBank, Techcombank, VPBank, SHB, MSB, MB, LPBank tăng so với cuối năm 2023.

-

Sắp kiểm tra 116 doanh nghiệp vàng ở Hà Nội

Cục Quản lý thị trường TP. Hà Nội đã ban hành Kế hoạch kiểm tra chuyên đề nhằm kiểm soát chặt chẽ việc chấp hành các quy định pháp luật trong hoạt động kinh doanh vàng.

-

Gửi tiết kiệm cuối tháng 8: Ngân hàng nào có lãi suất cao nhất?

Ngay từ đầu tháng 8 tới nay, các ngân hàng đua nhau tăng lãi suất tiền gửi tiết kiệm, mốc 6% xuất hiện tại nhiều nhà băng.

-

Đã thu hồi được 50.527 tỷ đồng tiền nợ thuế

Trong 7 tháng đầu năm, toàn ngành thuế đã thu hồi được 50.527 tỷ đồng tiền nợ thuế, tăng 26% so với cùng kỳ.

-

Loạt doanh nghiệp bất động sản chi nghìn tỷ nắm cổ phần chi phối tại các ngân hàng

Sau khi các ngân hàng công khai danh sách cổ đông sở hữu từ 1% vốn điều lệ, nhiều “đại gia” bất động sản là cổ đông lớn của các ngân hàng đã xuất hiện.

-

Loạt ngân hàng thay đổi nhân sự cấp cao, các phó tổng xin rời vị trí

Gần đây, các ngân hàng có sự thay đổi ở vị trí lãnh đạo khi các "sếp lớn" đồng loạt xin từ nhiệm, đột ngột từ chức.

-

Điểm tên những gia đình “lắm tiền nhiều của” tại các ngân hàng Việt

Mới đây, nhiều ngân hàng đã công bố danh sách cổ đông nắm giữ từ 1% cổ phần vốn điều lệ trở lên theo Luật Các tổ chức tín dụng sửa đổi, qua đó nhiều cổ đông kín tiếng được báo cáo sở hữu lượng lớn cổ phần các ngân hàng. Đáng chú ý, sau các đợt công bố trên, nhiều gia đình “quyền lực” lắm tiền nhiều của trong các nhà băng dần lộ diện.